先物取引のように少額の証拠金を数倍もの額にして、一度で大きな利益が得られる一方、大きな損失を被る可能性がある取引方法がもう1つあります。

それが、オプション取引です。

先物とオプション取引の特徴は似ていますが、取引方法は異なるやり方になります。

そこで今回は、オプション取引の仕組みと、取引方法として利用するメリット・デメリット、利用上の注意点、そしてオプション取引ができるおすすめの証券会社を紹介します。

【2024年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年07月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

日経225オプション取引とは?

オプション取引とは、金融商品に掛けられた権利を売買する取引方法です。

金融商品に掛けられた権利というのは、買う権利と売る権利のことを指し、それを売買して利益を得ていきます。

ここでは、オプション取引の仕組みと合わせて、先物取引との違いを1つずつ解説していきます。

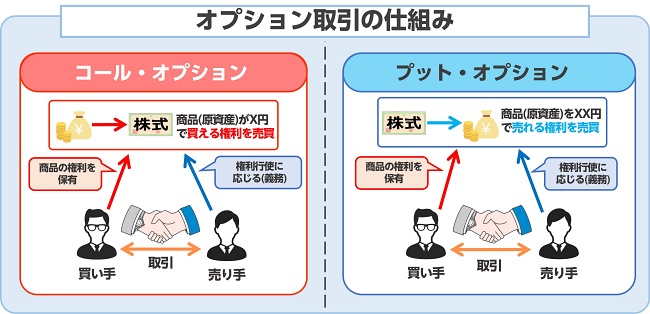

オプション取引の仕組み

冒頭でも紹介したように、オプション取引とは、購入を検討している商品(銘柄)を、予め定めた期日までに予め定められた価格で権利を売買する取引方法です。

買う権利をコールオプション、売る権利をプットオプションといいます。

つまり、オプション取引とは、この買う権利と売る権利を売買する取引方法ということになります。

買い手は、買う権利を得るために、売り手側に権利料を支払って購入へと至ります。

売り手側は、買い手の権利行使に応じる義務があります。

またオプション取引では、権利料のことをプレミアムと呼んでいます。

先物取引とオプション取引の違い

先物取引とオプション取引は、両者ともに金融派生商品(デリバティブ)に属する取引方法になるわけですが、取り扱っているものに違いがあります。

先物取引の場合、定められた期日(限月)に予め定められた価格で原資産を売買することを約束(契約)する取引で、オプション取引は、予め定めた期日までに予め定められた価格で権利を売買する取引になります。

要するに、先物取引は売買の契約に対して、オプション取引は権利の売買ということです。

【2023年最新】日経225先物取引がおすすめの証券会社はどこ?取引上のメリット・デメリット・口座選びの注意点を徹底解説

日経225オプション取引が行えるおすすめ証券会社の比較表

ここからは、以下は、日経225オプション取引に対応している証券会社の銘柄数と取引手数料、取引ツールとの相性を比較した表になります。

| 証券会社 | 楽天証券 | SBI証券 | マネックス証券 | 松井証券 | GMOクリック証券 | auカブコム証券 | SBIネオトレード証券 | 岡三オンライン |

|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

| 取引手数料 | 198円 (約定代金の0.198%) |

220円 (約定代金×0.22%) |

198円 (約定代金の0.198%) |

約定代金×0.152% | 198円 (約定代金の0.198%) |

220円 (約定代金×0.22%) |

110円 (約定代金×0.154%) |

約定代金×0.176% |

| 銘柄 | 日経225オプション | 日経225オプション (※Weeklyオプション含む) |

日経225オプション、日経225Weeklyオプション | 日経225オプション | 日経225オプション | 日経225オプション | 日経225オプション | 日経225オプション TOPIXオプション取引 |

| スマホアプリとの相性 | 〇 | ◎ | ◎ | ◎ | 〇 | 〇 | 〇 | 〇 |

日経225オプション取引が行えるおすすめ証券会社ランキング

ここからは、前節で紹介した証券会社8社の基本情報を詳しく解説していきます。

楽天証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 0コース(信用取引込) | 0円 | 0円 | 0円 |

| 積立NISA | 195銘柄 |

|---|---|

| 投資信託 | 2,613本 |

| 外国株 | 米国株式(4,810銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

楽天証券が取り扱っているオプション取引は、日経225オプションのみになりますが、取引手数料は、税込みで売買代金に0.198%をかけて算出しています。

例えば、約定代金が10万円だった場合、その手数料は198円と、業界最低水準を誇る安価で取引ができます。

また夜間のみならず、祝日も平日同様の取引ができるので、突発的な取引タイミングにであっても、投資家のライフスタイルに応じた柔軟性を持っています。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

楽天証券の口コミ

SBI証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | 208銘柄 |

|---|---|

| 投資信託 | 2,683本 |

| 外国株 |

|

| ポイント投資 |

|

| 取引ツール(PC) |

|

| スマホアプリ |

|

SBI証券では、Weeklyオプションを含めた日経225オプションの取引が行え、取引手数料は約定代金に0.22%(税込み)をかけて算出しています。

オプション取引は、夜間対応もしているので、日中忙しい方でも取引チャンスを逃すことなく取引ができます。

また取引ツールとの相性も良く、PC対応の「HYPER SBI」とスマホアプリの「HYPER 先物・オプションアプリ」には、バスケット注文の利用可否と一部の機能に違いがあるぐらいで、それ以外は、ストレスフリーで取引が行える優れものです。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

SBI証券の口コミ

マネックス証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 550円 | 550円 | 550円 |

| 積立NISA | 167本 |

|---|---|

| 投資信託 | 1,520本 |

| 外国株 | 米国株式(5,000本以上) 中国株式 |

| ポイント投資 | マネックスポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

マネックス証券が取り扱っているオプション取引では、日経225オプション、日経225Weeklyオプション等を取り扱っており、手数料は約定代金に0.198%をかけて算出しています。

当社でも最低料金が200円を切るローコストで取引が行えるので、手数料を抑えたい方や、1日に複数回取引したい方におすすめです。

取引は、スピード注文から投資情報の掲載量、分析ツールの豊富さ定評がある「マネックストレーダー」で簡単に取引が始められます。

マネックス証券の評判・口コミはどう?米国株投資におすすめの理由や口座開設手順も解説

マネックス証券の口コミ

松井証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 0円 | 0円 | 1,100円 |

| 約定金額ごと(25歳以下) | 無料 | 無料 | 無料 |

| 1日定額制 | – | – | – |

| 積立NISA | 199銘柄 |

|---|---|

| 投資信託 | 1,715本 |

| 外国株 | 米国株式(2,832銘柄)米国ETF(355銘柄) |

| ポイント投資 | 松井証券ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

松井証券では、日経225オプション取引を中心に行っており、取引毎にかかる手数料は約定代金に0.22%をかけて算出しています。

取引ツールは、公式サイトからログインできるマイページと、PC対応の「ネットストック・ハイスピード」、そしてスマホアプリの「株touch」の3つになります。

いずれもオプション取引のみならず、株取引や先物取引にも対応しているツールです。

リスクヘッジが取れる分散投資の施策として、株式投資を併行で進めたい方におすすめです。

松井証券の評判・口コミはどう?サービス内容や取引手数料の評価を徹底調査

GMOクリック証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 90円 | 260円 | 460円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | ― |

|---|---|

| 投資信託 | 約6,000本 |

| 外国株 | ― |

| ポイント投資 | ― |

| 取引ツール(PC) |

|

| スマホアプリ |

|

GMOクリック証券が取り扱っているオプション取引の魅力は、業界最安値ともいえる取引手数料です。

他社同様、約定代金や権利行使・割当で発生する額に手数料率をかけて算出するわけですが、その料率が税込みで驚異の0.152%で算出できます。

取引には、はっちゅう君シリーズの「スーパーはっちゅう君」と「はっちゅう君」のいずれかを用いて取引を行います。

例えば、高機能な分析機能を活用しながらスムーズな取引を行っていきたい方には、「スーパーはっちゅう君」がおすすめで、使い慣れた情報ツールを中心に簡単操作で取引を行いたい方には「はっちゅう君」がおすすめです。

GMOクリック証券の評判・口コミはどう?株式・FXの手数料評価や初心者におすすめの理由も解説

auカブコム証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | 202銘柄 |

|---|---|

| 投資信託 | 1,634本 |

| 外国株 | 米国株式(1,800銘柄以上) |

| ポイント投資 | Pontaポイント(投資信託・プチ株買付に利用可能) |

| 取引ツール(PC) |

|

| スマホアプリ |

|

auカブコム証券では、日経225オプションを中心に取引が行われ、日中と夜間の2回に分けた取引が可能です。

取引は、kabuステーションを始めPCまたはスマホからログインしたマイページ画面からオプション取引が始められます。

また証拠金は現金のみとしているところが多々ありますが、当社では保有する株式の最終価格と、投資信託の最終基準価額の70%を証拠金の代用として活用できます。

もしも取引で証拠金が不足してしまう事態になっても、保有する株式や投信を代用できるので、ロスカットはもちろんのこと、取引が中断される恐れがありません。

auカブコム証券の評判・口コミはどう?メリット・デメリットや取引手数料・取引ツールを解説

SBIネオトレード証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 88円 | 198円 | 374円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | 11銘柄 |

|---|---|

| 投資信託 | 27本 |

| 外国株 | 米国株(28銘柄)・指数CFD(4銘柄) |

| ポイント投資 | ― |

| 取引ツール(PC) |

|

| スマホアプリ |

|

SBIネオトレード証券が提供しているオプション取引時の手数料は、前述したGMOクリック証券に引けを取らない手数料で取引が行えます。

取引コストを極力抑えながら、手元に残る利益を1円でも多くしたい方におすすめです。

また取引は、主力ツールの「NEOTRADE R」と「NEOTRADE S」のいずれかを用いることで円滑な取引が行え、出先で取引を行っていきたいときは、「NEOTRADE S」を使用して、自宅にいるときは「NEOTRADE R」を使うなど、ライフスタイルに応じた使い分けができます。

SBIネオトレード証券(ライブスター証券)の口コミ・評判はどう?手数料の評価なども解説

岡三オンライン

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 108円 | 385円 | 660円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | ― |

|---|---|

| 投資信託 | 802本 |

| 外国株 | ― |

| ポイント投資 | ― |

| 取引ツール(PC) |

|

| スマホアプリ |

|

岡三オンライン証券では、日経225オプション取引とTOPIXオプション取引の2種類から選択でき、取引手数料や呼値の単位などに大きな差異はありませんが、取引コースと取引単位等に違いがあります。

例えば、取引単位では、日経225オプションでは、プレミアムの1,000倍になっている一方、TOPIXオプション取引はその10倍にあたる1万倍で取引します。

【岡三オンライン証券IPOルールまとめ】資金や抽選方法、入金のタイミングを徹底解説

日経225オプション取引のメリット

前節で、オプション取引の仕組みと先物取引との違いを解説してきました。

金融派生商品に位置する取引方法であるオプション取引には、株式などの現物取引とは異なるメリットが多々あります。

- 損失の限定化

- 少額投資が可能

- 資金効率の向上

ここでは、オプション取引が持つ優位性、メリットを3つ紹介します。

損失の限定化

オプション取引における買い手側は、自分が有利な立ち位置にいるときだけ買い手の権利を行使することができ、売り手側は、それに従う義務があります。

もし売り手から権利を購入したが、予想していた動きをせず、損失を被る動きをしてしまえば、権利を放棄することができます。

権利を放棄すれば、権利購入のために支払ったプレミアムに限定できます。

よって、損失の限定化が果たせるというわけです。

少額投資が可能

オプション取引もまた、先物取引同様に少額から取引が始められます。

取引には、証拠金を担保として証券会社に差し入れる必要がありますが、この証拠金を数倍もの額に膨らませれば、かけた倍率に応じた利益が得られるレバレッジ取引が行えます。

資金効率の向上

オプション取引は、反対売買という売り建てから入って利益を得ることもできます。

仮に日経平均指数を売買したとなれば、売買で得た効果をレバレッジに利かせられるので、資金効率が向上します。

日経225オプション取引が抱えるデメリット

オプション取引には、現物取引や信用取引にはないメリットがある一方で、利用する上で大きな損失を被る可能性を生み出すデメリットがあります。

- 元本・利益に保証がない

- プレミアムの損失リスク(買い手)<

- 損失の二重負担(売り手)

ここでは、オプション取引が抱えるデメリットを3つ紹介します。

元本・利益に保証がない

オプション取引では、先物取引同様、プレミアムの元手になる資金が損失することに対する保証や、利益獲得が100%確実という保証制度が設けられていません。

つまり、利益を得ることもあれば、元手が減ってしまう可能性もある取引方法になります。

プレミアムの損失リスク(買い手)

購入予定の権利に掛けられたプレミアム価値が、満期日にゼロになってしまう可能性があります。

このデメリットは、主に買い手側に生じるもので、もしプレミアム価値がゼロになれば、支払ったプレミアムを全額失ってしまうことになります。

このような事態にならないためにも、慎重に銘柄を見極めなければなりません。

損失の二重負担(売り手)

買い手のみならず、オプション取引をしている売り手にもデメリットがあります。

それが、買い手が被った損失を売り手が背負う二重負担です。

原則として、売り手は、買い手が行使する権利に従わねばならず、買い手が損失を被るとなれば損失を限定的なものにする目的で、反対売買を行使します。

行使されれば、必然的にそれを売り手が背負うことになります。

つまり、オプション取引らおける売り手のメリットは、プレミアム料金の受け取りのみに限定され、市場が不利に動けば、大きな損失を被る危険性があります。

日経225オプションの取引方法

オプション取引は、コールオプション(買う権利)と、プットオプション(売る権利)を取引していく方法です。

ここでは、それぞれの売買手順を1つずつ解説していきます。

コールオプション(買う権利)の買い

まずコールオプション(買う権利)を購入するときは、日経平均株価が今後上昇すると予想した時に取る取引行動です。

例えば、日経平均株価が2.96万円のときに、権利行使価格が2.95万円、プレミアムが500円のコールオプションを1枚買ったとします。

この時の損益分岐点は、「権利行使価格(2.95万円)+プレミアム(500円)=3.0万円」になります。

この損益分岐点3.0万円を超えていれば利益になり、日経平均株価の上昇に比例して利益が拡大します。

逆に3.0万円から下がってしまえば、損失に繋がりますが、損失上限がプレミアムの1000倍の額まで限定化されています。

コールオプション(買う権利)の売り

コールオプション(買う権利)を売却するときは、日経平均株価が今後上昇しないと予想した時に取る取引行動です。

例えば、日経平均株価が3.5万円のときに、権利行使価格が3.1万円、プレミアムが500円のコールオプションを1枚売り建てたとします。

この時の損益分岐点は、「権利行使価格(3.1万円)+プレミアム(500円)=3.15万円」になります。

満期日に日経平均株価が、3.15万円を下回れば利益になり、その時の利益はプレミアムの×1000倍の額が上限になります。

逆に3.15万円を上回れば、上昇した分だけ損失を被ることになります。

プットオプション(売る権利)の買い

プットオプション(売る権利)を購入するときは、日経平均株価が下落していくと予想したときに取る取引行動です。

例えば、日経平均株価が2.96万円のときに、権利行使価格が2.9万円、プレミアムが300円のコールオプションを1枚買ったとします。

この時の損益分岐点は、「権利行使価格(2.9万円)−プレミアム(300円)=2.87万円」になります。

この損益分岐点2.87万円を下回れば利益になり、日経平均株価の下落に比例して利益が拡大します。

逆に2.87万円から上昇すると、損失に繋がりますが、損失上限がプレミアムの1000倍の額まで限定化されています。

プットオプション(売る権利)の売り

プットオプション(売る権利)を売却するときは、日経平均株価が今後下落しないと予想した時に取る取引行動です。

例えば、日経平均株価が3.0万円のときに、権利行使価格が2.9万円、プレミアムが400円のコールオプションを1枚売り建てたとします。

この時の損益分岐点は、「権利行使価格(2.9万円)−プレミアム(400円)=2.86万円」になります。

満期日に日経平均株価が、2.86万円を上回れば利益になり、その時の利益はプレミアムの×1000倍の額が上限になります。

逆に3.15万円を下回れば、下落した分だけ損失を被ることになります。

日経225オプション取引の注意点

ここからは、オプション取引を行うときに気を付けることを2つ紹介します。

取引方法に応じてリスク・リターンが異なる

1つ目は、取引方法に応じてリスク・リターンが異なる点です。

オプション取引では、コールオプション(買う権利)と、プットオプション(売る権利)を取引していく方法で、それぞれの権利には必ず買い手と売り手が存在します。

一方の立場に立って、4通りの取引方法から裁量と思える方法を取れば、必ず片方が得をして、一方が損をする結果になります。

| 取引方法 | 取引行動 | 損益分岐点 | 利益 | 損失 |

|---|---|---|---|---|

| コール | 買い | 権利行使価格+プレミアム | 日経平均の上昇に連動 | プレミアムに限定 |

| 売り | 権利行使価格+プレミアム | プレミアムに限定 | 日経平均の上昇に連動 | |

| プット | 買い | 権利行使価格-プレミア | 日経平均の下落に連動 | プレミアムに限定 |

| 売り | 権利行使価格-プレミア | プレミアムに限定 | 日経平均の下落に連動 |

長期投資には向かない

先物取引同様、オプション取引にも満期日というものが設けられています。

その期日までに取引や値動きが見られなければ、前節で注意点とは別で損失を被る結果になります。

この注意点は主に買い手に該当する内容です。

日経225オプション取引に関する質問

ここでは、オプション取引を行う前に解決しておきたい疑問を2つ紹介します。

例えば、取引ツールの操作性に関しては、デモツールを活用することで確認ができます。

リスク・リターンを理解すれば高利益獲得が可能

ここまでオプション取引の仕組みと、取引方法として利用するメリット・デメリット、利用上の注意点、そしてオプション取引ができるおすすめの証券会社を紹介してきました。

オプション取引は、値動きの予想に合わせて4通りの取引方法から1つを選択して実行に移し、利益を得ていきます。

利益の上限はプレミアムに依存しますが、損失は値動きに連動しているため、損切をしない限り、大損する可能性があります。

オプション取引は、ハイリス・ハイリターンな取引方法です。

活用する際は、デメリットやリスクについて十分な理解を得てから始めましょう。