株式投資は年間損益20万円以上になった場合確定申告が必要になります。

確定申告をおこなうと利益から税率20.315%が落とされます。

しかし必要経費を落とすことによって課税から逃れたり利益をより多く残せたりできます。

特にパソコンやスマホ代は株式投資の必要経費として認められるのか気にっている方は多いでしょう。

この記事では、経費申請できる物、そうでない物の説明や他の節税方法も紹介するので必見です。

必要経費として落としたいものがある人や、株式投資の利益をなるべく多く取りたいと考えている人は参考にしてください。

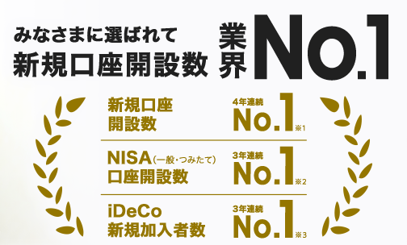

【2023年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年07月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

株式投資の必要経費はどこまでで認められる?

株式投資はFXや先物取引と違い、譲渡所得に該当するため基本的に必要経費を控除するのは不可能です。

しかし条文上では取得費と資産の譲渡に要した費用を控除することになっています。

資産の譲渡に要した費用というものを直接要した費用と考えると控除が不可能と捉えられますが、直接要したという制限がなければ経費申請出来るものが存在します。

よって現在、「経費申請できない」・「ある程度のものは経費申請できる」と意見が二分化しています。

実際に株式投資で経費申請をした人は経費として認められた事例もあります。

確定申告の際に記入する欄に取得費・手数料以外に経費を書き込む欄があるので、必要経費を落とせるかどうかは税務署の判断次第になります。

株式投資に関連するものは経費で落とせる可能性がありますが、必要経費を増やしすぎると逆効果になる場合もあるので気をつけながら選別していきましょう。

株初心者でもわかる!株式売買でかかる税金と節税の方法を徹底解説

取引に使うパソコンなどの道具

株式投資で使っている道具は経費として申請できます。

しかしあまりにも高い費用がかかっている経費で有る場合は追尾課税を発生させる場合があります。

専業投資家である場合は、数万円の備品を経費計上しても特に問題はありません。

取引に使う道具の例

- パソコン

- マウス

- モニター

ただし10万円以上の経費申請は一括で落とせないので分割して落とす必要があります。

法人化していない確定申告で経費申請する場合は、10万円以下を指標に申請するものを選びましょう。

株式投資に関する勉強費用

株式投資の勉強に必要な教材やセミナー費用を経費で落とせます。

しかしセミナーを受ける為の宿泊代や交通費は曖昧になってくるので、確実に落とせるものを厳選しましょう。

株式投資に関する勉強費用の例

・教材

・セミナーの会費

・株式投資スクールの授業料

上記でも説明しましたが、経費申請は10万円以下に抑える必要があります。

株式投資に関する勉強費用も10万円以下を意識して申請しましょう。

副業の株式投資の場合必要経費の請認はできない?

株式投資には個人口座と法人口座があり、法人口座の場合は会社の経費で申請できますが、個人口座の場合は「株式投資が譲渡所得に該当する」為、申請しても通らない可能性があります。

実際に計上して認められないケースも多数存在しているので、最終的な判断は税務署次第になります。

本業があって副業で株式投資している人は株式取引が本来の業務に関連しない事業とみなされて経費にできない見方もあります。

【2025年07月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

経費として認められない可能性が高い

経費申請で認められる可能性がある物を紹介していますが、実際に申請しても認められない可能性が高いです。

ただし、所有期間1年以下の上場株式等の譲渡による所得は事業所得・雑所得として申告することが可能になった為、保有期間の短い株での収益であれば雑所得として申告して経費申請できます。

税務署の判断で決まるので一概には言えない

最終的に経費申請が通るか通らないかは財務署の判断できまるので、一概に「○○は通る」「○○は通らない」と明確に言えません。

経費申請が通るか不安な人は財務署に相談するか、税理士に相談することをおすすめします。

個人で必要経費だからと判断して多数申請すると、税務署から連絡がかかってくる場合もあるので利益と経費のバランスを考えて申請しましょう。

株式投資で無理やり経費扱いにできる?

無理やり何でも経費扱いにすると、大きなリスクが存在します。

財務署は、脱税や申告書類を細かくチェックしているので、なんでも経費に入れて計上すると脱税を疑われてしまいます。

脱税の疑いをかけられるとチェックが厳しくなり、結果的に経費申請が認められないケースもあります。

一度経費申請をして拒否されたものは、次回から経費に入れないように注意しましょう。

株式売買で確定申告は必要?確定申告を不要にする方法と節税の方法を徹底解説

脱税の疑いをかけられる

財務署から脱税を疑われると最悪、財務調査が発生します。

財務調査は法人に対しておこなわれるものと勘違いしている人が多くいますが、個人でも派生します。

財務調査は任意調査と強制調査があり、強制調査の場合は脱税金額が大きく悪質な納税者が対象となっています。

経費申請だけで強制調査まで発展する可能性は低いですが、経費申請を欲深くやっていると最悪検察庁に告発されるので注意しましょう。

株式投資の経費申請での注意点

経費申請をすると節税できるので、一見メリットしか無いように見えます。

しかし実際は、経費申請が通ることによって保険料や国民年金保険料が値上がりするデメリットも存在します。

経費申請で数千円~数万円落とす為に保険料があがってしまうのは最終的に利益を減らしてしまうのである程度自分の利益と相談してバランスを見ながら経費申請する必要があります。

保険料や国民年金保険料が値上がりする

経費申請は確定申告をおこなう必要があり、確定申告すると株の利益を元に保険料が計算される為国民健康保険料が値上がりします。

経費申請のために確定申告を申請すると、結果的に利益以上の保険料を請求されてしまう可能性があります。

経費申請より繰越控除がコスト削減につながることもある

コストを削減してより多くの利益を得ていきたい人は、経費申請より有力な手段がいくつかあります。

より多くの利益を残す考え方は問題ないので、効率よくコスト削減できる方法を身に着けて資産運用効率をあげていきましょう。

繰越控除は年間損失を3年間繰り越せる

控除申請は年間損益がマイナスになった人が申請できるもので、最大3年間損失を繰り越すことが可能です。

マイナス損益を繰越控除していないと来年、再来年時に税金を支払う必要があり、トータルの利益を大きくマイナスにさせてしまいます。

繰越控除は損失額が大きければ大きい程、効果が大きくなるので、来年の利益を見越して申請することをおすすめします。

取引手数料を抑えてコストダウンする

当たり前のことですが、節税をおこなうと利益をより多く取れますがリスクもあります。

一方で取引手数料は各証券会社が提示しているものなので、より安い手数料の証券会社を選ぶと取引手数料を抑えられリスクもありません。

取引手数料を抑えると、利益に直結してくるので節税方法を実施するより簡単でシンプルに利益を大きくできます。

人気証券会社の手数料を徹底比較!証券会社選びのポイントとおすすめランキングもご紹介

株式投資の税金対策なら経費申請より法人口座がおすすめ

株式投資に関する税金を抑えたいと考えている人は、必要経費の申請方法や認められる申請物を考えるのではなく口座を法人口座に変えましょう。

法人口座の税金の税率は30%超えになっており、個人で支払う税金より高いです。

しかし法人口座は色々なものを必要経費に含めることが可能で認められやすいです。

更に従業員への退職金を損失金額にできたり繰越控除期間が長くなったりメリットが多く存在するので、節税を本格的にやりたい人は法人口座の開設を検討してみてください。

株式投資で認められる必要経費を把握しよう

株式投資で落とせる経費はありますが、落とせる基準は税務署次第で認められないものもあるので注意しましょう。

節税をしたいと考えている人は、繰越控除や損益通算を利用して節税する手段がベターです。

必要経費を無理やり計上すると、税務署が脱税を疑って財務調査されることもあるので注意しましょう。