株式投資にかかる税金はいくらなのか、また税金の種類や税率、確定申告と損益通算のやり方についても解説していきます。

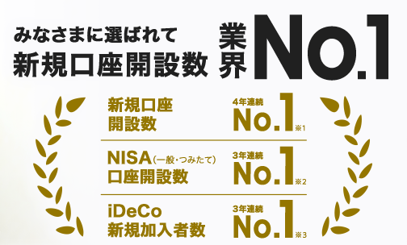

【2023年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年07月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

株式投資でかかる税金の種類

では、株式投資でかかる税金はどのようなものがあるのでしょうか。

そもそもの前提として、株式投資には主に2つの利益があります。

そして、その2つの利益のどちらにも税金がかかります。

株式売買の利益とは以下の2つです。

【株式売買の利益】

- 配当金

- 売却益

では、具体的にどのようなものなのでしょうか?

詳しくご説明していきます。

配当金にかかる税金

配当金とは、保有している株式から得られた利益です。

そもそも配当金とはそのようなものかご存知でしょうか?

配当金…株主に対して会社が利益の1部を還元することで得られる利益。一般的には2~3%程度が平均。金額は大きくはないものの比較的安定的に利益を得られる方法です。

この配当金には税金がかかります。

たとえば、100万円で購入した株が年間利回り2%だとしたら、年間2万円の配当金を受け取ることができます。

この受けとった配当金2万円に対して税金がかかるため、

2万円×20.315%=4063円

この金額が源泉徴収されます。

手元に残る金額は

2万円-4063円=1万5937円

となります。

税率については後程詳しくご説明します。

売却益にかかる税金

売却益とは、投資家が、保有している株式が値上がりしたときに売却して得られた利益のことです。

たとえば、100万円の株を保有していて、110万円で売却したとします。

その際に得られた利益は10万円ですよね。

税金は得られた利益に対して課税されますので、売却益10万円に税金がかかります。

つまり、売却益10万円に対して税金20.315%がかかるので、

10万円×20.315%=2万315円

の税金が発生します。

手元に残る金額は

10万円-2万315円=7万9685円

となります。

こちらも税率については、次の章で詳しくご説明していきます。

株式投資にかかる税率

先程の計算式で、20.315%の数字が出てきていますね。

税率は、配当金・売却益ともに20.315%です。

消費税などと比べても、20%という数字は高く感じられるかもしれません。

しかし、税率が一律なため、まとまった資産を運用し多額の利益を受け取る方にとっては非常にありがたい制度であると言えるでしょう。

20.315%の内訳は以下のようになっています。

税率20.315%=所得税15.315%+住民税5%

税率は、配当益・売却益に対して約20%かかると覚えておけば問題ないでしょう。

株式売買の納税方法

株式投資は配当金と売却益の2つの利益に対して約20%の税金がかかるとお伝えしました。

ではここからは、株式売買の納税方法を2種類ご紹介していきます。

株式売買の納税方法は以下の2種類です。

- 分離課税

- 総合課税

順番に解説していきます。

分離課税

納税方法1つめは、分離課税です。

分離課税通常の給与所得や他の一時的な所得と合算せずに分離して課税すること

つまり、簡単に言えば、株式売買で得られた利益はお給料等とは別の所得として申請するということです。

なぜこのような制度が導入されているかと言いますと、株式投資で得られる収益のような一時的な所得を通常の所得に加えてしまうと、通常の所得に対して高い税率がかかってしまうことになるからです。

この分離課税方法がお得になるかどうかは給与所得やその他の所得によって変わってまいります。

給与所得とは別にする『分離課税』を希望する場合には、口座開設時には『特定口座(源泉徴収あり)』を選択するようにしましょう。

『特定口座(源泉徴収あり)』を選択すると証券会社が自動で必要な税金を支払ってくれます。

確定申告をしなくてもよいので、大変便利です。

ちなみに、分離課税には2種類あります。

口座の種類によって異なるので、口座を開く際には参考にしてください。

源泉分離課税

1つ目は、源泉分離課税です。

源泉分離課税とは、証券会社が自動で税金を支払ってくれる制度です。

「特定口座(源泉徴収あり)」の口座で株式投資をする場合に利用できます。

確定申告をしなくてもよいので、大変便利です。

申告分離課税

2つ目は、申告分離制度です。

申告分離制度とは、給与所得等とは別に自分で確定申告をして納税する制度です。

「一般口座」「特定口座(源泉徴収なし)」の場合に利用できます。

総合課税

給与所得と合算して総合課税で税金を支払う場合には、口座開設時に、『特定口座(源泉徴収なし)』または『一般口座』を選択することになります。

総合課税の場合には、どちらを選択しても確定申告をする必要があります。

確定申告は面倒、または「総合課税により所得が高くなったら通常の所得に払う税金よりも高い税率になってしまうから損なのでは?」と思った方もいるかもしれません。

総合課税のメリットは、課税所得が695万円以下の場合、配当金や売却益に課税される20.315%よりも税率が低くなることです。

自分の課税所得を確認して695万円以下の場合は、確定申告の手続きは少し面倒かもしれませんが総合課税で支払うと20.315%よりも低い税率が適用されることになります。

株式投資の納税を簡単にする確定申告

ここまで、株式売買にかかる税金や節税方法について詳しくご説明してきました。

しかし、実際自分で確定して納税するのはとても面倒くさいですよね。

そこでここからは、株式売買の納税方法を簡単にする方法、すなわち確定申告をする必要がない方法を徹底解説していきます。

確定申告…1年間のトータルの売買で売却益が出た翌年に税務署に確定申告書や必要書類を提出して、申告・納税する手続きのこと

言ってしまえば、結構面倒くさい作業です。

会社員の場合は会社がやってくれますが、自営業や副業で得た利益に対しては自分でやらなければなりません。

しかし、実は確定申告を自分でやらなくてもいい方法があるのです!

その方法が、株式投資を行う口座を「特定口座(源泉徴収あり)」にすることです。

口座を開設する際に、特定口座(源泉徴収あり)を選べば、利益にかかる税金は証券会社が

源泉徴収して税務署に収めてくれるのです。

初心者の方や計算が面倒な方に、ぜひおすすめしたい方法です。

特定口座は確定申告不要

では、そもそも株式投資の口座は他に何があるのでしょうか?

口座は以下の3種類です。

- 特定口座(源泉徴収あり)…証券会社が1年分の株取引をまとめた書類(年間取引報告書)を作成してくれる。確定申告不要

- 特定口座(源泉徴収なし)…証券会社が1年分の株取引をまとめた書類(年間取引報告書)を作成してくれる。確定申告は必要

- 一般口座…年間取引報告書を自分で作成し、確定申告もしなければならない

このように見ると、特定口座(源泉徴収あり)が一番楽だとわかりますね。

特定口座は損する場合もあるので注意

株式投資の口座は特定口座(源泉徴収あり)が一番便利とお伝えしましたが、1点注意していただきたいことがあります。

それは、株式投資での利益が年間20万円以下の場合です。

年収2,000万円以下の給与所得者で、給与以外の所得が20万円以下の場合は確定申告をしなくてもよいことになっています。

それでも源泉徴収ありの口座を選ぶと税金が自動的に引かれてしまうので損をしてしまうことになるのです。

確定申告は年末締めで行われるため、株式投資を特定口座(源泉徴収あり)で始める場合は、年始に始め、確実に20万円以上の利益が目指したいところです。

損益通算ができる

損益通算とは、株式投資で譲渡益と譲渡損が出た時、両者を相殺して譲渡損益を計算する方法です。

例えばA証券での取引で譲渡益100万円、B証券での取引で譲渡損40万円だった場合、損益通算をすれば譲渡益は60万円となります。

本来100万円に対してかかる税金が、60万円に対する税金となり節税になります。

譲渡益60万円を基準に税金が発生し、特定口座(源泉徴収あり)での取引では、その口座で生じた譲渡益と譲渡損は相殺されます。

株式投資で損したら繰越控除で節税する

実は、確定申告を利用して損した分を繰り越せるのをご存知ですか?

株式投資はいつも儲かるとは限りませんよね。

万が一年間を通して損益がマイナスになってしまった場合、確定申告をすれば納めすぎた税金を取り戻すことができます。

また、確定申告でその年に出た損失を翌年以降の3年間繰り越すことができ、翌年以降の売却益にかかる税金を安くすることができ節税できます。

株式投資の税金をゼロ円にする方法

確定申告を省くには、特定口座(源泉徴収あり)がおすすめだとお伝えしてきましたが、実はそもそもの税金を0円にできるとても魅力的な制度があるのをご存知ですか?

「少額投資非課税制度」通称「NISA」です。

では、そもそもNISAとはどんな制度なのでしょうか?

NISA…株式投資や投資信託の利益や配当金に一定の非課税を設定した制度

つまり、NISAは株式売買にかかる20.315%の税金を完全に0円にできる制度なのです!

NISAを使わなければ、儲けに対し20.315%もの税金がかかってしまうわけですから、使わない手はないですよね!

NISAにおすすめのネット証券ランキング!取引手数料や取扱い銘柄を徹底比較

非課税制度「NISA」の基本情報

とてもお得なNISAですが、利用するにはいくつかの条件があることを理解しておきましょう。

NISAの主な条件は以下の通りです。

- 非課税の対象は「配当金」「分配金」「譲渡益」

- 1年間の投資額の上限は120万円

- 非課税期限は5年間

- 毎年新たに120万円の非課税枠が設定されるため、最大600万円の投資額が非課税になる

- 非課税期間の5年後以降は課税口座に移行する

- 非課税の対象となる金融商品は上場株式と公募株式のみ、国債や外債は対象外

NISAは絶対に利用した方が良い制度です。

税金と手数料は、確実にとられるコストです。

買った株の値段は、自分でコントロールすることができませんが、コストをコントロールすることは可能です。

利益から約20%の税金が差し引かれないことは、利益が約20%アップしたのと同じ効果があったと言うこともできます。

かけずに済むコストを払わないことは、株式投資で成功するために必要不可欠です。

NISAの口座を開設する方法

では、こんなお得なNISAを始めるには、具体的にどうしたら良いのでしょうか?

NISAを利用するには、まずNISA口座を開設する必要があります。

NISAは1人1口座までです。

NISAは、いったん買った株を別の金融機関に移すことができません。

長期投資が基本となるため、NISAを開設する金融機関にどのような金融商品があるかをしっかりチェックすることが大切です。

では、実際にNISA口座を開設するまでの流れを3つのStepにわけてご紹介していきます。

NISA口座開設に申し込む

細かいことは金融機関によって異なりますが、NISA口座開設申し込みの際、主に以下の3点を対応する必要があります。

- 個人番号(マイナンバー)確認書類のご準備

- 本人確認書類のご準備

- 申請書へのご記入

税務署に申請・承認

金融機関から税務署に対して、非課税適用申請を行います。税務署からの非課税適用確認書の交付を受けることで、NISA口座が開設されます。審査の期間としては、約2,3週間程度かかります。

開設完了

金融機関からNISA口座開設完了のお知らせが通知されて、口座開設完了です!簡単ですよね。

税金のせいで株式投資が会社にバレる?

株式投資をしていることを会社に知られたくない人も一定数いますよね。

特定口座(源泉徴収あり)で株式投資する場合、証券会社が自動的に納税するシステムになっているので、会社側が株式投資をしていることを知ることはありません。

ただし個人で確定申告する場合、特別徴収を選択すると勤務先の会社との住民税が合算され住民税が多く請求されます。

勤務先の経理担当が、住民税が多くなっていることに疑問を持って理由を聞かれる可能性があるので注意しましょう。

確定申告する場合は「普通徴収」を選ぶと会社に通知されることはありません。

会社に知られたく無い人は、特定口座か確定申告の際に選択する住民税の徴収方法を「普通徴収」にしましょう。

株式投資にかかる税金を知って対策しよう

いかがでしたでしょうか?

株式売買で成功するには、もちろん利益を出すことが大切です。

しかし、いきなり大きな利益を出せるほど株式売買は簡単なものではありません。

そこでカギとなるのが今回解説してきた「税金」です。

税金を減らすということは、その分利益を出したことと同じ効果をあなたにもたらします。

ぜひ効果的な節税方法をして、株式投資成功への一歩を踏み出しましょう。

監修者:大久保美伽

プロフィール:ファイナンシャル技能士1級、CFP、証券外務員1種、簿記2級、DCプランナー2級。

大阪府出身 関西学院大学卒 新卒では食品メーカーに入社するも3年で結婚で退職、20代後半で某都市銀行で個人営業を経て外資系生命保険会社で10年勤務。

お金の不安をなくし自分らしく生きる女性を増やしたいという想いから、どこの金融機関にも属さない中立な立場で提案したいと考えるようになり2019年末に会社を退職。

現在はフリーのFPという立場で働く女性に、老後に3,000万円差が着く資産革命『マネーレボリューション』という講座を主宰。