maneoは行政処分を受けた結果、経営は悪化し続けている状態です。

事件の真相は投資家たちの資金を不正に送金したため、数十億円の延滞金を発生させました。

そのため「やばい!」の一言では済まない状況になってきているので、経営が破綻する可能性も十分にありえます。

ソーシャルレンディングサービスの運営はリスクを伴っているため、安易に投資すると損失を出しかねません。

そこで、この記事ではmaneoが起こした事件を真相を考察し、ソーシャルレンディングサービスの問題点などを解説します。

【2025年07月最新】

- 楽天ポイントがお得に貯まる!

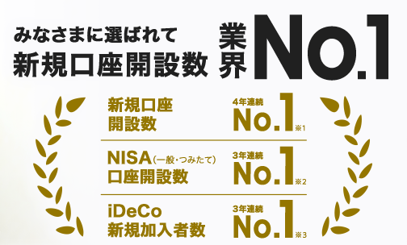

- 新規口座数NO.1!

- 低コスパでお得に運用!

maneoが引き起こした行政処分事件はやばい

maneoが引き起こした行政処分事件は、以下2つの問題点があります。

- 金融庁によるmaneoに対する行政処分

- maneoとグリフラとの関係性

実際に行政処分事件を起こしたのはmaneoではなく、子会社である株式会社グリ ーンインフラレンディングです。

同社の不祥事により数十億円の延滞金が発生しており、多くの投資家が危機感を募らせています。

現在は投資家から集めた資金が回収できていないため、返済されていない人も多くいらっしゃいます。この事件によりmaneoの信頼を大きく損なう結果となりました。

金融庁によるmaneoに対する行政処分

2018年7月にmaneoは金融庁による行政処分を受けています。その理由は、子会社である株式会社グリ ーンインフラレンディング(以下GIL社)が行った資金の利用が問題になっているためです。

GIL社はmaneoを通じて融資を行いましたが、募集した時の内容とは異なる資金利用をしていることが発覚します。

そして監査委員会が虚偽表示による融資を募集した罪を問題視し、金融庁から行政処分が下りました。

maneoとグリフラのやばい関係性

事件の責任すべてがmaneoにあるわけではありませんが、GIL社に対して審査を行わない時点で両社の関係性が疑われることは避けられません。

実際にGIL社は、投資家の分配・償還原資を関係会社の株式会社JCに不正送金を行ったことで、ファンドの新規募集が停止されました。

現在GIL社は返済予定の真偽確認がとれないと判断されており、maneoは今後の業績が好転できないことを理由に法的手続きを進めています。

maneoがやばい4つの理由

maneoは以下の4つの理由で、「やばい」と噂されています。

- 支払いや返金の遅延が起きている

- 会計監査法人が外れている

- 集団訴訟が起きている

- 行政処分により2件のファンド募集が停止になった

GILの行政処分によって投資家からの信頼が落ちただけでなく、集団訴訟や会計監査法人が外れるなど、経営そのものが悪化してしまっています。

子会社の責任は親会社であるmaneoに問われるため、ソーシャルレンディング業を続けていけるか危ぶまれている状態です。

今後ファンドに資金が集まらないと経営が続けられなくなり、集めた資金の元本割れを起こす可能性も考えられます。

支払いや返金の遅延が起きている

行政処分の事件後、maneoは多くの支払いや返金の延滞を抱えており、返金対応に迫られている状態です。

貸付先からお金が回収できていない案件も多くあり、利益分配ができずに返済が滞っています。

現在は元本割れを起こしていないようですが、今後の状況次第では元本を取り戻せなくなる可能性も考えられます。

投資家にとって返金対応に応じられる案件は安心ですが、期限の利益を喪失している場合は損失になることは避けられません。

会計監査法人が外れている

2019年3月以降からmaneoの会計監査法人が外れたため、万が一金銭的な問題が起こった場合でも法的な対応が期待できなくなりました。

つまり、企業の決算に信頼性がなくなることを意味しています。

非上場企業の決算報告の信憑性と変わらなくなるため、maneoから発表された情報は誰も信じられなるわけです。

この状況は経営の悪化を伝えているようなものです。投資家から信頼を失い、投資期としての魅力がなくなることは間違いありません。

集団訴訟が起きている

GIL社の被害に対して投資家54人と法人3社が、総額約11億円の損害賠償を求める訴訟が東京地裁に起こしました。

ソーシャルレンディング業者への賠償額は過去最大です。他にもGIL社以外の案件で集団訴訟が起こるなど、maneoやGIL社は数多くの人から訴訟を抱えています。

なにより詐欺被害に遭ったとして集団訴訟のプラットフォームに、被害者として500人弱が集まっています。

被害総額は30億円以上と記載されており、今後も集団訴訟される可能性は高いです。

行政処分により2件のファンド募集が停止になった

行政処分により以下2件のファンド募集が停止になりました。

- バイオマス発電ローンファンド

- メガソーラーローンファンド

どちらもGIL社が主催で行っていたファンドの募集です。

他にの案件も中止になる流れは止められず、続々と募集が停止されています。

両ファンドは億単位の出資が集まった状態で募集が停止され、GILだけでなくmaneoに対する信頼を大きく損なう結果となりました。

GIL社の行政処分を受けた後に返金対応は行っているようですが、ファンドの募集が停止されるとなると、今後の経営に悪い影響を与えることは避けられません。

バイオマス発電ローンファンド

バイオマス発電ローンファンドは、第15弾の第1次募集~第28次募集において、第26次募集~第28次募集分を停止しました。

本来は5億円を28回に分けて資金を集める予定でしたが、第26次募集で打ち止めになったため、約4億3,000万円まで資金が集まった状態での募集停止です。

メガソーラーローンファンド

メガソーラーローンファンドは第21弾の第1次募集~第25次募集における、第18次募集~第25次募集分を停止しました。

こちらも5億円を25回に分けて出資を募る予定でしたが、第18次募集で終了になったので、約3億円まで資金を集めましたが、バイオマス発電同様に募集は停止されています。

maneoは利用者からの評判がやばい

maneoはTwitterや2ちゃんねるなどの口コミでも評判が悪いです。

じつはサービス開始当初のころから、ファンドの審査や担保の評価などに対して不満を抱える投資家は多くいらっしゃいました。

行政処分の判定が下ってから他のウェブサイトや口コミが一気に広がり、投資家たちからの悪評が書き込まれてしまいます。

また集団訴訟プラットフォームに募る書き込みなど、損失が出てしまった人以外の評判も落ちているのが現状です。

maneoのサービスであったソーシャルレンディングが危険な理由

ソーシャルレンディングは以下3つの理由で危険とされています。

- リスクを抱えた仕組み

- 発展途上の投資手法

- 金利が高すぎる

金融機関に融資できない企業がソーシャルレンディングを利用することが多いため、高い利回りで資金を募集しています。

つまり貸し倒れになるリスクが高い企業に、融資することになるわけです。担保を売却した場合でも評価額が低いと、返済されない可能性は十分に考えられます。

ソーシャルレンディングで融資することは、貸し倒れや元本割れのリスクを抱えるため、他の資産運用よりも危険視されています。

ソーシャルレンディングサービスの仕組み

ソーシャルレンディングサービスは、インターネットを上で資金を集める仕組みです。企業の目的に対して、賛同した人から資金を調達します。

資金を調達した企業は元本と利息を支払うことで、個人投資家に償還と分配を行います。

1万円から出資できる企業が多いため、少ない元本でも資産運用が可能になる仕組みです。

しかし貸し倒れによる元本割れや投資期間中は解約できないリスクを抱えているため、出資者は損失を生む可能性を考慮して投資を行わなければなりません。

ソーシャルレンディングサービスは発展途上の投資手法

日本のソーシャルレンディングは2008年から始まった仕組みです。欧米に2~3年遅れてmaneo社がサービスを開始しました。

最初は個人間融資で行われていましたが、貸し倒れ率が10%を超えるなどの問題により、2011年にmaneoは法人向けの融資を中心に行っています。

ソーシャルレンディングは欧米や中国の市場が大きく、日本は発展途上にあるといえます。そのためGIL社のような問題が起こりやすいのです。

金利が高すぎる

ソーシャルレンディングは10%などの高い金利の投資案件があります。

しかし高すぎる金利は、返済側の負担を増やすことで返済不履行のリスクが高まってしまうので注意が必要です。

金融機関から融資が受けられない企業がソーシャルレンディングを利用することを考えると、利回りだけで投資することは危険といえるでしょう。

maneoから学ぶ安全に投資するために気を付けるポイント

安全に投資するためには、以下4つのポイントに注意が必要です。

- 投資先を分散する

- 生活資金まで投資に回してはいけない

- 担保がない案件に投資してはいけない

- 流動性が低い資産運用であることを認識しておく

投資する際はリスクを抑えなければ、ギャンブルや投機のように損失を出す可能性が高くなります。

そのため生活に必要な資金を確保したうえで、余った資金で運用を行わなければなりません。

とくにソーシャルレンディングは企業の倒産や貸し倒れのリスクが高いので、担保の信頼性を重視して投資先を決めて投資を行いましょう。

投資先を分散する

投資の基本は分散投資です。リスクを軽減できるだけでなく、価格の変動に左右されずに資産を運用できます。

勝率の低いトレーダーは、リスクを管理できずに損失を増やしやすいです。

そのため投資先を分散することで、損切りやエントリーのタイミングで失敗する確率を下げなければなりません。

ただし管理の手間が増えるため、自分が把握できる数で投資を行うことを意識しましょう。

生活資金まで投資に回してはいけない

投資は資金に余裕がある状態で行います。けっして生活資金まで投資に回すような、投資を中心とした生き方は避けなければなりません。

なぜなら投資はあっという間に資金を失う可能性があるため、生活費がなくなる恐れがあるためです。

まずは収入から食費や居住費などに必要な資金を引き、残った額を投資に使いましょう。少なくとも生活費の1ヶ月分を確保した状態で、資産運用を行うことをおすすめします。

担保がない案件に投資してはいけない

担保がない案件に投資すると、貸し倒れになった場合に元本割れになる可能性が高いです。そのため投資前は担保があるかどうかの判断が必要になります。

担保は2つあり、不動産や債券などの「物的担保」と、保証人や連帯保証人の保有する財産の「人的担保」です。

ソーシャルレンディングの融資先は倒産するリスクを抱えているため、最初に担保の確認を行って投資を行いましょう。

流動性が低い資産運用であることを認識しておく

ソーシャルレンディングは運用期間中に、融資した資金が拘束されてしまいます。そのため投資の権利を譲渡できないまま、流動性の低い資産を運用することになります。

また流動性が低い資産は価格変動が大きくなる傾向があるので、損失を出すリスクが高まることも忘れてはいけません。

とくにソーシャルレンディングは不動産の案件が多いため、不動産市場全体が下落した時には注意が必要です。なるべく分散投資を意識して投資に取り組みましょう。

maneo以外のソーシャルレンディングサービス

maneo以外のソーシャルレンディングサービスは以下の3つです。

- OwnersBook

- CRE Funding

- SBIソーシャルレンディング

どれも企業の運営が安定しているため、投資案件としては信用できる会社であるといえます。

ソーシャルレンディングは運営元の企業によってリスクが低くなるので投資前には必ず確認することをおすすめします。

OwnersBook

オーナーズブック(OwnersBook)は、不動産投資を中心としたソーシャルレンディングのサービスを運営している企業です。

1万円から始められる投資は、2つのタイプから選びます。1つ目の「貸付型」は不動産を担保に企業へ融資を行い、2つ目の「エクイティ型」は、オーナーズブックが不動産の運用益から配当を受け取る方式です。

参考利回り

利回りは3.0%~5.0%と、他のソーシャルレンディングと比べて低めに設定されています。その理由は貸し倒れのリスクが少ない、不動産案件に応募できるからです。

しかし人気案件は抽選です。2万名以上の会員がいるため、希望通りの投資ができない可能性を考慮しなければなりません。

手数料

オーナーズブックの手数料は以下の4つが無料です。

- 会員登録の費用

- 口座開設の費用

- 口座管理の費用

- 投資案件取引にかかる費用

ただし、投資口座からお客様口座に払い戻し費用は、税込みで330円の負担になります。

CRE Funding

シーアールイーファンディング(CRE Funding)は、物流不動産関連に強みを持つ「株式会社シーアールイー」と、レンディングプラットフォームの運営を担当する「株式会社FUEL」の2社で運営されています。

物流不動産は大型倉庫などの専門的な不動産です。他のソーシャルレンディング業者との投資対象を変えたい人におすすめの投資先といえます。

参考利回り

利回りは2.5%~3%と、低めの数字です。専門的な不動産を扱っているため、価格の変動に左右されにくい投資対象ですが、高い利回りは期待できないと考えたほうがよいでしょう。

手数料

シーアールイーファンディングの手数料は、以下の4つが無料です。

- 会員登録

- 口座開設・維持

- 投資申込手数料

- 退会手数料

ただし入金・出金の手数料は、「GMOあおぞらネット銀行」の場合無料になります。無料にしたい場合は、取引の前に口座を解説することをおすすめします。

SBIソーシャルレンディング

SBIソーシャルレンディングはSBIグループの一つで、グループが出資100%しているため、企業の運営基盤が安定している点が大きなメリットです。

また貸し倒れになった場合でも債権回収の実績があるため、他のソーシャルレンディング業者よりもリスクを抑えて投資ができます。

参考利回り

利回りは2.5~10.0%です。幅広い案件から投資できますが、おおよそ6.0〜7.0%以上の案件を中心に取り扱っています。ただし、元本保証がない点には注意が必要です。

手数料

SBIソーシャルレンディングは、以下の6つの手数料が全て無料です。

- 口座開設・口座維持

- 入金

- 出金

- 投資申し込み

- 分配金受け取り

元本返済時、他の業者と比べて無料になる手数料が多く、お得に投資を始めることができます。

maneo被害者から学ぶソーシャルレンディングサービでの投資は余剰資金だけにしよう

ソーシャルレンディングはmaneoのように被害者を出す可能性があるため、余剰資金で資産運営を行う必要があります。

けっして生活資金を投資に回すなど、ギャンブルのような感覚で投資してはいけません。

なぜならソーシャルレンディングサービスは運用で不安定な部分が多いため、貸し倒れのリスクを抱える可能性があるからです。

maneoの被害はどんな企業でも起こりうるので、できるだけリスクを抑えた投資を意識して資産形成を行いましょう。