株式投資で成功するために重要となるのが「分散投資」と「ポートフォリオ」を理解し活用することです。

難しく感じられるかもしれないですが、この2つを理解し使いこなせるかが成功と失敗の分かれ道となります。

今回は、株式投資初心者の方にもわかりやすく「ポートフォリオ」と「分散投資」について、丁寧に解説していきます。

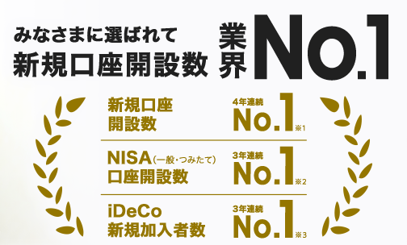

【2023年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年07月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

ポートフォリオをわかりやすく解説

では、まずはポートフォリオについて解説していきます。

ポートフォリオ…どんな株式をいくらずつ買うのかという組み合わせ全体のこと

後ほど詳しくご紹介しますが、株式投資にはあらゆるリスクがつきものです。

株式投資におけるリスクは完全になくすことはできませんが、リスクを低減させることはできるのです。

リスクを低減させる方法として最も有効的かつ簡単な方法が分散投資と言われています(詳しくは後ほどご説明します)。

加えて、分散投資をする際に重要となるのが、今回ご紹介するポートフォリオです。

株式を買うとき、「どの企業の業績が上がりそうか?」「値上がりする株は何か?」という観点に目が行きがちですよね。

もちろんそれも大切ですが、「手持ちのお金で、何種類の株式を買うべきか?」「それぞれどれぐらい買うといいか?」といった配分をしっかり考えて、バランスよく振り分けて投資することが、リスクを低減するのにとても大切です。

長期投資には必要不可欠

では、具体的にポートフォリオはどんなときに重要となるのでしょうか。

答えは、長期で資産運用をするときです。

特に、値動きの大きい株式投資では、他の資産運用方法よりもポートフォリオの重要性が高まります。

株式投資は基本的にハイリスクハイリターンな投資方法です。

しかし、複数の銘柄をうまく組み合わせてポートフォリオつくり資産運用することで、リスクを抑えながら大きなリターンを得ることができるのです。

ポートフォリオが利益を得るために重要だとおわかりいただけたでしょうか。

ポートフォリオで軽減できる株式投資のリスク

ここまで、ポートフォリオは株式投資のリスクを軽減するために非常に重要であるとお伝えしてきました。

では、具体的に株式投資にはどのようなリスクがあるのでしょうか。

一般的には以下の3つのリスクがあると考えられています。

- 株価値下がりリスク

- 企業の倒産リスク

- 株式の流動性リスク

順番に詳しくご説明していきます。

株価値下がりリスク

株式投資のリスク1つめは、「株価値下がりリスク」です。

株価値下がりリスクとは、買った株が値下がりしてしまい、買い値より低い金額でしか売れなくなってしまうことです。

いわゆる「元本割れ」という状態です。

株式投資のリスクのなかで最も代表的かつ大きいリスクです。

この値下がりリスクが、株が怖いというイメージを持たれてしまう大きな要因です。

たとえば、100万円で購入した株が株価暴落にともない70万円の価値になってしまった場合、30万円も損をしてしまうことになります。

株は、通貨と違い額面の価値が変動します。1万円の通貨には常に1万円の価値がありますが、1万円分の株は、10万にも1000円にもなる可能性があるということです。

株には普遍的な価値はないのです。

企業の倒産リスク

式投資のリスク2つめは、「企業の倒産リスク」です。

保有している株を発行している会社の業績が悪化すると、株価は下がります。

さらに、会社が倒産してしまった場合、株価は下がるどころか価値がなくなってしまいます。

何十万、何百万で買ったものがただの紙切れになってしまうのです。

株には常に価値が0円になってしまう可能性があるため、投資判断を下す前に、本当にこの企業に投資してもよいのか冷静に判断することが非常に大切です。

株式の流動性リスク

株式投資のリスク3つめは、「株式の流動性リスク」です。

流動性とは、株式の売買のしやすさのことを言います。

株式売買は売り注文と買い注文の需要と供給が一致することで初めて成立します。

ある銘柄を売りたい人が多くいても、買いたい人がいなければ売買が成り立ちません。この需要と供給が一致しない状態を流動性が低いと言います。

流動性が低い銘柄だと、売りたい値段よりも低い値段でしか売ることができません。これでは儲けることは難しいですよね。

流動性が高い銘柄を選んだ方が無難だということです。

ちなみに、流動性リスクには主に2つのパターンがあります。

1つめは、銘柄に人気がない場合です。

基本的に人気がなく流動性が低い銘柄も多く存在しています。

そのような銘柄は、自分が売りたいと思ったときに他の投資家が安い値を提示して買いの意思を示している場合が多いです。その場合、提示された金額で売らなければなりません。

2つめは、銘柄の流動性が一時的に低くなる場合です。

例えば、ある会社の業績が悪化したというニュースが流れたとします。その次の日にその銘柄に売りが殺到した場合、売買が成立しないのに株価だけが下がっていく現象が生じます。

株式取引において流動性はとても重要なものなのです。

ポートフォリオと分散投資がリスク軽減に有効

株式投資に3つのリスクがあるとご理解していただけたのではないでしょうか。

どれも、個人の力ではどうすることもできないリスク、つまり株式投資をやる限り避けられないリスクなのです。

これらのリスクを低減させるのに、効果的なのが今回ご紹介している「ポートフォリオ」と「分散投資」なのです。

では、ここからは分散投資についてご説明していきます。

分散投資はポートフォリオと深い関係があるので、ぜひ読んでみてください。

分散投資とは

では、分散投資とはどのようなものなのでしょうか。

分散投資…あえて投資を一つに集中させず異なる性質のものに分散すること

例えば、100万円の資産を投資する場合、

① A銘柄:100万円

② A銘柄:40万円、B銘柄:30万円、C銘柄:30万円

では、②の方が資産分散できているため、株価値下がりのリスクを抑えることができるのです。

1つの銘柄に一極集中で投資するとリターンも大きくなりますが、リスクも大きくなります。

株で大切なことは「儲けること」よりも「損をしないこと」ですから、大きなリターンに目がくらむことのないようにしましょう。

ポートフォリオとは分散投資の組み合わせ

つまり、今回主にご紹介している「ポートフォリオ」とは、分散投資の組み合わせのことなのです。

イメージとしては分散投資という大きな部屋を区切っているのがポートフォリオだと考えていただけると、わかりやすいのではないでしょうか。

分散投資とポートフォリオは切っても切れない関係だということです。

単純に銘柄を分散して投資するのではなく、どんな銘柄をどんな組み合わせでどの程度買うのかを考えて投資することが大切なのです。

分散投資は儲かる?

ここまで読んでいただいた方のなかには「分散投資でリスクを軽減できることは分かったけど、リターンも少なくなって全然稼げないのでは?」と思われている方も多いのではないでしょうか。

結論から申し上げますと、分散投資をしても確実に稼ぐことができます。

ここで、世界経済の状況を押さえておきましょう。

下記は経済産業省がまとめた世界経済の成長推移では、1992年以降確実に成長しているのが分かります。

つまり、極端な話をすると世界中の銘柄を持っていれば破産することはないのです。

むしろ、日本の1銘柄を持っているよりリスクなく稼げると考えることができます。

ポートフォリオの分散投資の考え方

分散投資とポートフォリオがどのようなものかご理解いただけたのではないでしょうか。

では、分散投資は具体的に「何を」分散するのでしょうか?

分散投資は主に下記の4つのものを分散します。

- 地域

- 時間

- 商品

- 通貨

順番に詳しくご説明していきます。

地域の分散

1つ目は、投資する銘柄の地域の分散です。

株は日本のものばかりではありません。

リスクが低いものから、日本→先進国→新興国→途上国

というように多くの地域の株を買うことができます。

新興国や途上国はリスクが高い分高利回りです。

しかし、だからと言って新興国や途上国に集中投資することはとても危険です。

日本と新興国はリスクの高さはほとんど同じだと考えてよいため、日本または先進国と新興国または途上国を組み合わせるとよいでしょう。

時間の分散

2つ目は、投資する時間の分散です。

「時間の分散ってどういうこと?」とイメージしにくい方が大半ではないでしょうか?

一番わかりやすいものでいえば「積み立て」をイメージしていただきたいです。

毎月定額を預金する積み立て預金は皆さんご存知ですよね。

実は、株にも毎月定額分を買うことができる積み立てのような制度があるのです。

積み立て型のメリットとしては、一度に多額の資金を用意しなくてもコツコツ投資ができることですが、同時に投資タイミングを時間的に分散できる効果もあります。

時間の分散手法として代表的なものが「ドル・コスト平均法」です。

ドル・コスト平均法…株式や投資信託などの金融商品の投資手法の一つ。定額購入法ともいう。金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して投資する。例えば「予定資金を12分割して、月末ごとに資金の1/12を投入し、一年かけて全量を買う」という手法

ドル・コスト平均法を使うことにより、「高い時には少し、安い時にはたくさん買う」ことができ、株価の変動リスクを抑えることができるのです。

銘柄の分散

3つ目は、投資する銘柄の分散です。

株式投資をする際に、1つの銘柄に一極集中するのは大変危険です。

なぜなら、株価は常に予測通り動くとは限らないため、もし一極集中で投資していた銘柄が大暴落してしまった場合、資産をすべて失うことになるからです。

投資する銘柄を複数にしておくことで、もし1つの銘柄の株価が下落してしまっても、他の銘柄で埋め合わせることができます。

そもそも株式投資において、すべての取引で勝つことは絶対にできません。

どこかの取引で損失を出しても全体で見て利益が出ていればよいという気持ちで臨むことが大切です。

通貨の分散

4つ目は、通貨の分散です。

円以外にも世界には様々な通貨があります。

代表的なものでいえば、米ドル、豪ドル、トルコリラ、南アフリカランドなどです。

海外の通貨に投資するのは逆にリスクが高いのでは?と思われるかもしれませんが、冒頭でもお伝えしたように世界経済は成長を続けています。

特に、中国やインドはすさまじい経済成長を遂げています。

むしろ日本経済のみに投資するほうが危険だと言っても過言ではありません。

ポートフォリオの作り方

ポートフォリオの作り方を簡単に解説すると下記の通りです。

- 積立の予算と目標を決める

- 株式、REIT、債券、外貨建て資産のバランスを考える

- どのファンドを購入するかを決める

理想的なポートフォリオは、投資の目標によって変わります。

初期投資金額、毎月の積立金額、利益目標までの積立期間、想定する運用利回り等を考えましょう。

注意点としては、想定利回り(リターン)が大きいほど想定リスクも大きくなります。

ご自身の資産状況と相談し、許容できるリスクに見合った利回りを想定しましょう。

ポートフォリオを組む時の注意点

では、実際に分散投資でポートフォリオを組む際にはどのようなことに注意すればよいのでしょうか。

ここでは、以下の3つの注意点をご紹介します。

- 確実に管理できる分だけ分散する

- 多くても10銘柄までにする

- 同じ業界で分散投資しない

詳しくご説明していきます。

確実に管理できる分だけ分散する

これまで、ポートフォリオを組むことで株式投資におけるリスクを軽減できるとお伝えしてきましたよね。

しかし、過度な分散投資は逆にリスクを高めることになってしまいます。

なぜなら、あまりにも多くの銘柄に分散投資すると管理が追いつかなくなるからです。

たとえ今現在優良銘柄だったとしても、何年か後も優良であるとは限りません。

定期的にチェックする必要があるのです。

そのため、確実に自分が管理できる数を超えた分散投資は避けるようにしましょう。

多くても10銘柄までにする

では、具体的に何銘柄を目安とすればよいのでしょうか。

一般的に、複数銘柄を保有することによるリスク分散効果は、10銘柄で得られると考えられています。

10銘柄程度でリスクを軽減することが可能なため、厳選した銘柄で勝負しましょう。

同じ業界で分散投資しない

分散投資の注意点1つめは、同業種銘柄に分散投資をしないことです。

例えば、ANAとJALは同じ航空業界ですよね。同じ業界ということは、株価の変動の傾向も同じだということです。

つまり、ANAとJALに分散投資していても、株価が下がる時が一緒なため、分散投資している意味がなくなってしまうのです。

ポートフォリオを組むときには、関連性の薄い違う業種の銘柄を選ぶようにしましょう。

初心者にはプロに任せられる投資信託もおすすめ

ここまで、株式投資におけるリスク低下に、分散投資が有効であるとお伝えしてきました。

しかし、実際に分散投資をやってみようと思っても、選択肢が多すぎてよく分からないのではないでしょうか。

また、分散投資を個別銘柄でするには相応の資産が必要となり、個人投資にはハードルが高いのが現状です。

特に初心者の方はどうしたらよいか分からない状態でしょう。

そこでおすすめしたいのが、「投資信託」です。

詳しくご説明していきます。

投資信託とは

「投資信託」と言葉では聞いたことがあるかもしれませんが、実際にどういうものかはよくわかりませんよね。

投資信託とは、簡単に言えばプロがお金を増やしてくれる仕組みです。

投資信託…投資家から預かったお金をまとめて、資産運用の専門家「ファンドマネージャー」が運用する金融商品

つまり、投資家→販売会社→運用会社→信託銀行

と3つの機関を通すことでどこかの機関に何かがあっても投資家の資金は守られるので安全に分散投資をすることができるのです。

また、投資信託は最低100円程度でも始められるので、投資資金があまりない初心者の方にはとてもおすすめな投資手法です。

では、投資信託について以下の2つのポイントを押さえておきましょう。

- 投資信託は商品によって投資先が異なる

- コストをチェックする

それぞれ詳しくご説明していきます。

投資信託は商品によって投資先が異なる

投資信託は様々な組み合わせの銘柄を商品として販売しています。

例えば、日本国内だけでなく、アメリカやヨーロッパなどの先進国に加えインドなどの新興国といった国や地域ごとにまとめた商品など、さまざまな銘柄がそろっています。

特におすすめな商品は、1つの銘柄で複数の国・地域や資産に分散できるバランスファンドという商品です。

バランス型ファンドの中でも、株式の比率が高いものは比較的ハイリスク・ハイリターン、債券の比率が高いものは比較的ローリスク・ローリターンとなっています。

初心者の方は、ローリスク・ローリターンのものがおすすめです。

投資信託にはコストがかかる

投資信託をする際に注意してほしいことが、コストを必ずチェックすることです。

投資信託におけるコストは主に以下の3種類があります。

- 買うとき:販売手数料…0~3.2%

- 保有中:信託報酬…0.1~2.5%

- 売るとき:信託財産留保額…0~0.5%

特に、投資信託の管理・運用のコストである「信託報酬」は保有中ずっとかかるコストです。

長期的には運用成績にとても大きく影響を与えるものなので、必ずチェックするようにしてください。

ポートフォリオの特徴

- ポートフォリオは、どんな株式をいくらずつ買うのかという組み合わせ全体のこと

- 分散投資をすることで、株式投資におけるリスクを軽減することができる

- ポートフォリオを組むときは、10銘柄を目安に、また同業種に投資しないことに気をつける

ポートフォリオの関連キーワード

・分散投資

・リスク

・投資信託