資産運用を行っていくなら、株式や債券などの有価証券や、住宅や土地などの現物を活用した投資方法が多数あり、それらはその日、その年の経済情勢の影響を受けながら、日々価額が大きく変動しています。

しかし、中には、経済情勢の影響をもろともせず、価額が下がりにくい現物があります。

それが、金です。

金を投資商材にした資産運用は、経済的かつ地政学的リスクに強いうえ、物価が上昇しているインフレ経済にも柔軟な対応ができるなど、価額変動がしやすい投資商品を持っている方にとっての、リスクヘッジになる得るモノです。

今回は、金投資の仕組みと、資産運用として始めるメリット・デメリット、そして金投資が始められるおすすめ証券会社を紹介します。

【2024年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年07月最新】

- 楽天ポイントがお得に貯まる!

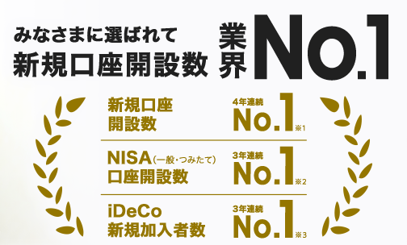

- 新規口座数NO.1!

- 低コスパでお得に運用!

金(ゴールド)投資とは?

金投資は、金(ゴールド)を資産として取得する投資手段です。

長期きにわたり、金はその希少性と普遍的な価値から高い人気を保っています。

他の資産クラスとの相関が低いため、市場が不安定な時でも価値を保つとされ、ポートフォリオ内でリスクを分散させる効果が期待できます。

金の価格推移

※金の価格推移(楽天証券)

近年の金価格は変動がありますが、一般に金は経済的な不安定性が高まるとき、つまり株式市場や他の投資市場が下落するときに価値が上昇する傾向にあります。

例えば、リーマンショックやコロナウイルスによる市場の混乱時には、金の価格は顕著に上昇しました。

このような特性から、金は「危機の資産」とも評され、ポートフォリオの安定化に寄与するとされています。

分散投資と金

分散投資は、異なる資産や地域、時期に投資することでリスクを分散し、投資ポートフォリオ全体の安定を図る戦略です。

金は株式や債券とは異なる価格動向を示すことが多く、市場の不安定やインフレのリスクからポートフォリオを守る「ヘッジ」として機能します。

このため、投資家はしばしば金をリスクヘッジ手段としてポートフォリオに組み入れます。

金投資の種類

金投資には、6種類もの運用方法があります。

- 金CFD取引

- 金貨・金地金の購入

- 純金積立

- 投資信託

- 金ETF

- 金先物

ここからは、上記で挙げた6種類の運用方法を1つずつ解説します。

金CFD取引

金CFD取引の「CFD取引」とは、「Contract for Difference」の頭文字をとった略語で、「差金決済取引」を指します。

差金決済取引とは、投資商品を売買した時の価格差を決済して、利益と損失を割り出す取引方法です。

つまり、金CFD取引とは、金が持つ価格を指標に取引を行う差金決済取引です。

例えば、買値7,000円で7万円分の買い注文を行って、売値が7,500円に変動した場合、7.5万円(売値)―7.0万円(買値)=5,000円の利益獲得になります。

また、最大20倍までのレバレッジ取引にもたいおうしているので少額からCFD取引が始められます。

さらに売り建てから取引を始めることも可能です。

金CFD取引を始めるときは、スプレッドが狭いFX会社を選ぶのがおすすめです。

金貨・金地金の購入

金貨や金地金(インゴットなど)などの現物を購入して、投資家の裁量で売買することで利益を得ることも可能です。

金貨は、宝飾店や百貨店などで、気軽に入手でき、特に希少価値が高い金貨であれば、コレクション価値に期待が寄せられます。

いずれも、現物を確認しながら取引できるメリットを持っている一方、盗難被害に遭う可能性があります。

純金積立

純金積立とは、毎月決められた額を支払って、少しずつ金を購入していく投資方法です。

毎月積み立てる支払額は、販売元によって変動しますが、相場料金は1,000~3,000円の範囲内から積み立てが始められます。

積立は、主に証券会社や地金商、商品先物会社などから始められます。

ただし、販売元を問わず、取引手数料やスプレッド、保管手数料などのコストが取引毎に発生するので、前述・後述する取引方法の中では高コストな投資方法になります。

純金積立はやめとけ!おすすめしない理由と知っておきたい注意点を解説

投資信託

投資信託は、投資家から資産を募って、集まった資金を元手に運用を行っていく投資方法です。

運用を行って利益が出れば、投資額に応じて利潤が投資家各位に分配されます。

前述した純金積立に類似する節がありますが、ファンドの管理・運用は、ファンドマネージャーと呼ばれる投資のプロが投資家に代わって運用を行います。

なので、投資関連の知識が乏しい初心者でも始めやすい特徴を持っています。

ただし、販売手数料や保管手数料、信託報酬など、数多の手数料が発生します。

金ETF

ETFとは、投資信託しているものの中でも、証券取引所に上場しているものだけを取り扱っている金融商品のことで、上場投資信託とも言われています。

金ETFとは、金価格に連動して価額を出しています。

金価格は、経済情勢が不安定な時ほど、価格の上昇が見られ、株式投資やFXなどの分散投資先の1つに最適です。

また金ETFは、投資家の裁量で行う投資方法になりますので、ある程度の知識と経験が運用結果を左右します。

金先物

金銭物とは、金を満期日に受け渡すことを約束して、取引時点でその価格と数量を決定する取引方法です。

金銭物取引でも、売り建てから入る反対売買が行えるほか、レバレッジ取引にも対応しているため、少額投資に向いています。

なお、レバレッジ投資を行うには、担保になる証拠金を用意しておく必要があります。

また、金先物を行うときは、取引期日満了までに決済を済ませておくことです。

つまり、金銭物は、長期・中期による資産形成というよりも、短期間で資産効率を上げていく資産形成になります。

【2024年最新】日経225先物取引がおすすめの証券会社はどこ?取引上のメリット・デメリット・口座選びの注意点を徹底解説

金投資を始めるメリット

金投資には、6種類もの投資方法が存在し、各方法によって、メリット・デメリットがあります。

では、投資方法の大本である金投資には、どのようなメリットがあるのかというと、以下の5つが挙げられます。

- 実物資産であること

- リスク分散ができる

- インフレ対策になる

- 信用リスクがない

- 他の資産と比較して換金しやすい

実物資産であること

金は、株式や債券などの有価証券とは異なり、希少価値がある現物資産に該当します。

株式や債券などは、発行元である国や企業が破綻してしまうと、その価値はたちまち0円になる信用リスクを抱えています。

しかし、金は存在そのものに価値が付けられているので、信用リスクを懸念しなくて済みます。

リスク分散ができる

株式や債券などの有価証券は、その時の経済情勢の影響を受ければ、価値が下がったり上がったりと、値動きが激しいです。

対して、金は、経済的かつ地政学的危機に瀕しても、価値がなくなることはありません。

つまり、金は有価証券が持つ価値との連動性がないということになります。

よって、価格暴落の心配がないので、リスクヘッジをはかる1方法として検討されるのです。

インフレ対策になる

物価が上昇する代わり、紙幣などの通貨価値が下がるインフレ経済になったとき、株式や外資などの有価証券の価値は、大幅な減額が見られ、最悪の場合価値そのものがなくなってしまう恐れがあります。

金もまた1つの資産に該当しますが、有価証券とは異なり、「物」として取り扱われています。

物である以上、金の資産価値は上昇し、保有しているだけで有価証券などの経済情勢によって価値が下がったモノの価値減少リスク軽減の施策になります。

信用リスクがない

金は実物資産としての固有の価値を有しており、経済や政治の変動に関わらずその価値を保持します。

つまり、株や債券などのペーパー資産が持つ、発行体の信用リスクが存在しないことを意味しています。

具体的には、企業の破綻や国のデフォルトがペーパー資産を無価値にする恐れがあるのに対し、金はそのような事態の影響を受けにくいのです。

加えて、金は限られた埋蔵量という希少性から、長期的な価値の安定性を提供します。

他の資産と比較して換金しやすい

金は国際的に流動性が高く、市場が不安定な時期であっても比較的容易に換金できる資産です。

その普遍的な価値としての認識は、世界中どこでも通用し、金の需要は宝飾品やインダストリアル用途に加え、投資商品としても広がっています。

特に、金は電子産業において重要な役割を果たしており、スマートフォンやコンピューターなどの製造には不可欠な素材です。

これらの要素が、金を他の資産と比較して、換金がしやすいという大きな利点につながっています。

金投資のデメリット

物として価値が高い金には、現物としての価値がある以上、経済情勢の影響を受けにくい特徴があります。

しかし、現物である以上、気を付けねばならないことが4点あります。

- 利子・配当が得られない

- 盗難・紛失リスク

- 取引手数料が高い

- 分散投資するためにはある程度の資金が必要

利子・配当が得られない

金投資、最大のデメリットは、利子・配当が得られない点です。

利子・配当のことをインカムゲインといい、株式投資や債券投資などでは、株式を保有しているだけで、発行元から定期的にインカムゲインが所定の口座に入ってきます。

対して金は、住宅などと同じ現物であり、それらを売買して利益獲得を成すキャピタルゲインでしか利益獲得ができません。

しかし、価格減少リスク軽減が図れる安全性を担保にできるメリットがある以上、インカムゲインで利益獲得ができる株式投資との相性は最適といえます。

盗難・紛失リスク

金貨や金地金などの現物を保有していると、第3者による盗難や紛失に見舞われる可能性があります。

希少価値が高いものである以上、多くの人から狙われています。

盗難リスク軽減のために、強固な金庫に預けるのもいいですが、金庫のカギや暗証番号を忘れたり、紛失してしまう恐れがあります。

より強い安全を手にするなら、銀行の貸金庫や販売会社の預かりサービスを利用するのが最適です。

取引手数料が高い

金投資には、しばしば高額な取引手数料が伴います。

購入や売却時には、販売会社によって定められた手数料が適用され、これが投資リターンに影響を与えることがあります。

さらに、安全な保管を求めて金の現物を預ける場合、追加の保管手数料が発生することが一般的です。

これらのコストは、特に小規模投資家にとっては、利益を圧迫する要因となり得ます。

投資を行う際には、これらの手数料を考慮に入れ、どの程度のリターンが期待できるかを慎重に評価する必要があります。

分散投資するためにはある程度の資金が必要

金投資をポートフォリオに加える際、資金が少ないと適切な分散投資が行いにくくなることがあります。

資金が限られている状況で金に大きく投資すると、他の資産クラスへの投資が制限され、リスク分散の観点から望ましくありません。

また、緊急の資金が必要になった場合、金の価格が投資時点よりも低い状態で売却せざるを得ない状況が生じる可能性があり、これが潜在的なリスクとなります。

したがって、堅実に資産を増やしたいと考える投資家は、適切な分散投資を行うためにも、金投資に踏み切る前に十分な資金準備をすることが推奨されます。

金投資ができるおすすめネット証券を比較

以下は、金投資が始められる証券会社が取り扱っている6種類の投資方法の利用可否をまとめた比較表です。

| 証券会社 | 楽天証券 | SBI証券 | マネックス証券 | DMM証券 | 野村証券 |

|---|---|---|---|---|---|

|

|

|

|

|

|

| CFD | 〇 | 〇 | × | 〇 | × |

| 現物購入 | 〇 | 〇 | 〇 | × | × |

| 純金積立 | 〇 | 〇 | 〇 | × | × |

| 金ETF・投資信託 | 〇 | 〇 | 〇 | 〇 | △ ※投資信託のみ不可 |

| 金先物取引 | 〇 | × | × | × | × |

金投資ができるおすすめネット証券

金投資ができるおすすめネット証券をピックアップしました。

- 楽天証券

- SBI証券

- マネックス証券

- DMM証券

- 野村證券

楽天証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 0コース(信用取引込) | 0円 | 0円 | 0円 |

| 現物購入 | 購入単位 |

|

|---|---|---|

| 買付手数料 | 買付代金の1.65% | |

| 純金積立 | 購入単位 | 1,000円以上1,000円単位or 1g以上1g単位 |

| 買付手数料 | 買付代金の1.65% | |

| 金関連投資信託 7銘柄 |

購入単位 | 100円以上~ |

| 買付手数料 | 無料 | |

| 金ETF 国内上場3銘柄 |

購入単位 | 1株~ |

| 買付手数料 | 0円~ | |

| 金先物取引 国内3銘柄/海外3銘柄 |

購入単位 | 1枚~ |

| 買付手数料 | 国内1枚当たり77円 海外2.75米ドル~ |

|

| CFD | 購入単位 | 1枚~ |

| 買付手数料 | 無料 |

楽天証券では、金投資の投資方法6種類すべてが利用できる証券会社です。

現物投資、純金積立ともに、購入単位から買付手数料は業界切っての最低水準を有しています。

またネット証券の中では、国内3銘柄、海外3銘柄の金先物取引が行えます。

また取引毎にかかる手数料の1.0%が楽天ポイントとして還元されます。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

SBI証券

| 金投資取引価格(現物) | |||

|---|---|---|---|

| 引き出し手数料 | 金額指定(購入時) | 金額指定(売却時) | |

| 価格問い合わせにて応対 | 約定代金の1.65% | 無料 | |

SBI証券でiDeCo始めちゃおう!キャンペーン

| 現物購入 | 購入単位 |

|

|---|---|---|

| 買付手数料 | 買付代金の1.65% | |

| 純金積立 | 購入単位 | 1,000円以上1,000円単位or 1g以上1g単位 |

| 買付手数料 | 買付代金の1.65% | |

| 金関連投資信託 13銘柄 |

購入単位 | 100円以上~ |

| 買付手数料 | 無料 | |

| 金ETF 国内上場3銘柄 |

購入単位 | 1株~ |

| 買付手数料 | 0円 | |

| 金先物取引 | 購入単位 | ― |

| 買付手数料 | ― | |

| CFD 国内1銘柄 |

購入単位 | 1枚~ |

| 買付手数料 | 330円~ |

SBI証券では、金先物取引を除く5種類の取引方法から金投資が始められます。

現物投資と積立取引の2方法は、楽天証券に並ぶ業界最低水準の取引手数料で始められ、投資家が保有する金の保管は、顧客名義で保管する方法を採用しています。

よって、他の投資家が保有する金と混在する恐れがなく、分別管理ができます。

また金CFD取引は、クリック株365が提供している金ETFリセット付き証拠金取引の利用で始められます。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

マネックス証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 550円 | 550円 | 550円 |

| 現物購入 | 購入単位 |

|

|---|---|---|

| 買付手数料 | 買付代金の1.65% | |

| 純金積立 | 購入単位 | 1,000円以上1,000円単位or 1g以上1g単位 |

| 買付手数料 | 買付代金の1.65% | |

| 金関連投資信託 8銘柄 |

購入単位 | 100円以上~ |

| 買付手数料 | 無料 | |

| 金ETF 国内上場3銘柄 |

購入単位 | 1株~ |

| 買付手数料 | 0円 | |

| 金先物取引 | 購入単位 | ― |

| 買付手数料 | ― | |

| CFD | 購入単位 | ― |

| 買付手数料 | ― |

マネックス証券では、CFDと金銭物取引の2種類を除いた計4種類の取引方法から金投資が始められます。

現物、積立取引の手数料は、前述した2社に並ぶ業界最低水準で取引が始められ、サイト内には、目標重量までの期間がシミュレーションでき機能が備わっています。

シミュレーション機能を活用すれば、投資期間に対する明確なビジョンが得られ、効率よく資産形成が行えます。

ただし、CFDや先物取引といった少額で高利益獲得ができるレバレッジ取引ができないので、レバレッジが効いた取引で資産形成を行いたい方には不向きです。

マネックス証券の評判・口コミはどう?米国株投資におすすめの理由や口座開設手順も解説

DMM証券

| 金投資取引価格(現物) | |||

|---|---|---|---|

| 引き出し手数料 | 金額指定(購入時) | 金額指定(売却時) | |

| ― | ― | ― | |

口座開設された方へ抽選で2,000円プレゼント

25歳以下のお客様の現物取引手数料が実質0円

| 現物購入 | 購入単位 | ― |

|---|---|---|

| 買付手数料 | ― | |

| 純金積立 | 購入単位 | ― |

| 買付手数料 | ― | |

| 金関連投資信託 | 購入単位 | ― |

| 買付手数料 | ― | |

| 金ETF 国内上場3銘柄 |

購入単位 | ― |

| 買付手数料 | 0円~ | |

| 金先物取引 | 購入単位 | ― |

| 買付手数料 | ― | |

| CFD 1銘柄 |

購入単位 | 1単位~ |

| 買付手数料 | 無料 |

DMM.com証券が取り扱っている金投資は、現物、積立等の4種類を除いた金ETFとCDFの2種類から金投資が始められます。

金CFD取引を行った場合、出金、口座維持、クイック入金など、計5種類の手数料がすべて無料になるため、ローコストで金投資を行いたい方におすすめです。

また買いと売り、それぞれに掛けられたスブリッドは原則固定なので、金価格の相場が大きく動いても取引しやすい環境です。

DMM株の評判・口コミはどう?米国株式手数料の評価やメリット・デメリットを詳しく解説

野村證券

| 金投資取引価格(現物) | |||

|---|---|---|---|

| 引き出し手数料 | 金額指定(購入時) | 金額指定(売却時) | |

| ― | ― | ― | |

野村のトータルコンサルティングプラン

野村ではじめる!「ESG投資」応援キャンペーン

投信積立キャッシュバックキャンペーン

| 現物購入 | 購入単位 | ― |

|---|---|---|

| 買付手数料 | ― | |

| 純金積立 | 購入単位 | ― |

| 買付手数料 | ― | |

| 金関連投資信託 8銘柄 |

購入単位 | ― |

| 買付手数料 | 投資信託によって変動 | |

| 金ETF 国内上場3銘柄 |

購入単位 | ― |

| 買付手数料 | 152円~ | |

| 金先物取引 | 購入単位 | ― |

| 買付手数料 | ― | |

| CFD | 購入単位 | ― |

| 買付手数料 | ― |

野村證券が取り扱っている金投資では、オーソドックスな金関連投資信託と金ETF取引の2種類しか取り扱っていません。

なので、金投資を様々な投資方法を用いて資産形成を行いたい方に不向きな証券会社と言わざるを得ません。

しかし、野村證券専用のファンドとしてブラックロック・ゴールド・メタル・ファンドを1社専売のファンドとして売りに出しているため、資金の出入りの把握が容易です。

野村證券の評判・口コミはどう?初心者の評価やメリット・デメリットを徹底解説

金投資の始め方

ここからは、金投資の取引方法、始め方を1つずつ解説していきます。

- 金貨・金地金を購入

- 投資信託を介して金に投資

- リアルタイム取引(金ETF)

- 純金積立

- 金の先物取引

金貨・金地金を購入

金貨やインゴットなどの金地金は、古来よりコンパクトにまとまる資産として重砲されているほか、戦争が起きれば、有事の金として、金の価値が上昇していました。

そんな金貨や金地金は、宝飾店や百貨店、一部の証券会社を経由して購入することで始められる取引方法です。

証券会社以外の店舗、主に宝飾店棟で購入する際は、貴金属商で購入するのが最適です。

投資信託を介して金に投資

金が関係している投資信託は、主に2通りのファンドに分けられます。

- 金が持つ価値に連動することを目的に運用をしているファンド

- 金鉱山を持つ企業に融資するファンド

一部の証券会社では、金関連の投資信託が、100円からスタートできるファンドを取り扱っており、少額で資産形成を行いたい方におすすめです。

また、金関連の投資信託を始めるには、所定の証券会社、または投信会社の口座を開設しておく必要があります。

リアルタイム取引(金ETF)

金価格の連動に合わせて資産形成を行う金ETFは、単元未満株1株~取引が始められ、例えば、現物国内保管型の「純金上場投資信託(1540)」を利用するなら、約8,000円あれば金投資が始められます。

ETFで金投資を始めるには、所定の証券会社で口座開設を済ませておく必要があり、それさえ行っていれば、株式投資同様の発注ができます。

純金積立

純金積立は、毎月一定額の支払いを行いながら、金や銀、プラチナなどの貴金属を自己資産の1部として積み立てていく投資方法です。

貴金属を積み立てていくときは、価格が安い時に多く購入し、価格が高い時は小量に留めるドルコスト平均法で積立を行います。

積立は、一部の証券会社と貴金属商などで購入ができます。

もし証券会社ではなく、貴金属商で積立を行った場合、金貨やジュエリーなどの宝飾品に交換することも可能です。

また、金投資では、利息や配当といったインカムゲインが付かないのが鉄板ですが、一部の会社では、年に1度、残高に応じて会社独自の規律に則って、契約者相手にボーナスを支給するところがあります。

純金積立を始めるときは、所定の証券会社の口座開設を済ませておくことで始められ、その後、毎月積み立てていく金額の設定と引き落とし口座の設定の2点を済ませことで始められます。

金の先物取引

金銭物取引は、担保として証拠金を所定の口座に入れておけば、数倍もの額で金の取引が行えます。

さらに、先物取引は、売り建てと買い建てのどちらからでも取引ができる取引方法です。

価格が上昇すると予測したら買い建てから入り、下落すると予想したら売り建てから入るなど、投資家の予想を基に取引が行えます。

なお、掛金を何倍もの額に膨らませられるレバレッジ取引には、少額で巨額な利益が得られる一方、大損する可能性もあるハイリスク・ハイリターンな取引です。

金銭物取引を始めるには、所定の証券会社で口座開設を済ませた後、証拠金を振り込んで注文を行うことで取引が始められます。

金投資の注意点

株式や債券などの有価証券とは異なり、経済情勢の影響で資産価値が下落する可能性が少ない金投資を始めれば、メインで視差関係性を行っているもののリスクヘッジが図れるものとして活用できます。

ここでは、金投資を始めるにあたって気を付けることを3つ紹介します。

- 手数料が他の投資商品よりも高い

- 有事の時に買うのは危険

- スプレッドが広い

手数料が他の投資商品よりも高い

1つ目は、取引手数料や初期費用が他の投資商品よりも高いことです。

金投資は、金という現物を活用して資産形成を行っていくわけですが、取引方法によって、取引毎にかかる手数料とは別で支払うコストが多々あります。

| 取引方法 | 発生するコスト |

|---|---|

| 現物購入 | 500g以下の金を購入する時の手数料、保管管理手数料 |

| 投資信託 | 購入時手数料、信託報酬(運用管理費用)、信託財産留保額 |

| 金ETF | 売買手数料、信託報酬(運用管理費用) |

| 純金積立 | 購入時手数料(※契約元によって異なる) |

| 先物取引 | 取引手数料 |

有事の時に買うのは危険

金は、古来より有事の金として重宝されており、高値で取引されていることが多々あります。

取引額が高い時に保有する金を売りに出せば、相応の利益が得られますが、有事が収まれば、金価格は落ち着きを取り戻して徐々に下落していきます。

しかし、金の価値は、株式や債券などの有価証券とは異なる値動きをしているため、分散投資の施策に最適です。

かといって、有事の最中に金を購入した直後に、戦争などの有事が終結した時のリスクを踏まえると、買いの時期ではないといえます。

スプレッドが広い

金投資の1つ、純金積立に設けられたスプレッドは広く、売買取引を行うたびに手数料を支払わねばならず、スブレットの幅が広ければ広いほど手数料が高くついて、利益の取り分が減っていきます。

金投資のスプレッドは、他の投資取引よりも広く設定されていることが多いため、取引回数が多い人ほど損するきっかけを作ってしまいます。

金投資で失敗しないためのポイント

金投資は魅力的な選択肢であるものの、適切な戦略を立てなければ大きな損失を招く可能性があります。

成功へ導くためのキーとなるポイントを以下に解説します。

- 金の購入タイミングを分散する

- 金以外に購入する資産を分散する

- 金の値動きに集中しすぎない

金の購入タイミングを分散する

価格の変動リスクを軽減するためには、金の購入タイミングを分散させることが重要です。

一度に大量に購入するのではなく、定期的に少量ずつ購入することで、高値での購入リスクを避け、平均購入単価を安定させることができます。

この戦略は「ドル・コスト平均法」とも呼ばれ、価格の波に翻弄されずに投資を続けるための効果的な手段です。

金以外に購入する資産を分散する

ポートフォリオのリスクを適切に管理するには、金だけでなく、株式や債券、不動産など他の資産クラスにも投資を分散することが賢明です。

異なる資産間で価格動向の相関が低いため、一部の資産が価値を失っても、ポートフォリオ全体のパフォーマンスを維持することができます。

これにより、市場の不確実性に対する保険として機能します。

金の値動きに集中しすぎない

金の価格は日々変動しますが、短期的な値動きに一喜一憂するのは避けるべきです。

金投資の目的は、長期的な資産保存とリスク分散にあり、短期的な取引で利益を追求するものではありません。

頻繁に価格をチェックし、小さな変動に反応して売買を繰り返すと、トランザクションコストが積み上がり、結果として投資効果を損なうことになりかねません。

金(ゴールド)投資に関するよくある質問

ここでは、金投資を始める前に解決しておきたい質問を3つ紹介します。

- 金の価値が下がるのはいつ?

- 金投資を始める証券会社選びのコツはある?

- 金貨と金地金の購入は運用方法によって変わってくる?

金の価値が下がるのはいつ?

金の価値は、物価額が減少するデフレ経済(円高)になった時や、原油価格の変動、金利上昇、株価下落問題の解消などの要因で、価値が下がっていきます。

金投資を始める証券会社選びのコツはある?

金投資ができる証券会社を選ぶ時は、利用できる取引方法の種類が多いこと、取引手数料が安いところ、目的に適した取引方法、サービス利用ができることの3点を抑えて選ぶのがいいでしょう。

金貨と金地金の購入は運用方法によって変わってくる?

少額から金投資を行っていくなら、金貨を購入して資産を積み立てるのが最適です。

金貨には、金本来の価値と合わせて、プレミアム価格が付加価値として付いてきます。

購入額は割高でも、1枚ずつ売買できる強みをもっています。

逆に500g以上もの金をまとめて購入するなら、金地金を購入するのがおすすめです。

金を購入するとき、500g未満の金地金を売買すれば、別途手数料が発生して取り分が減ってしまいます。

ある程度まとまった量の金を売買する、していきたい方は、金地金を取引商材にするのが最適です。

金(ゴールド)投資を始めて投資のリスク分散をしよう

金投資の種類と特徴、資産運用として始めるメリット・デメリット、金投資が始められるおすすめ証券会社を紹介しました。

金は、株式や債券などの有価証券とは異なる値動きを見せながら、日々その価値を変えています。

取引方法も6種類と豊富である一方、方法ごとにメリット・デメリットを持ち合わせているので、自分の運用スタイル、目的に合っていること、そしてリスク・リターンのバランスを鑑みて選ぶことが大切です。