日本国内の世帯の内、5000万円以上の資産を保有している世帯は、全体の「8.77%」とデータが出ています。

その中には、5000万円を「資産運用へ回さずに」貯金で保有している方もいらっしゃるのではないでしょうか?

元手5000万円で資産運用を始めた場合、1億円を目指すことも不可能ではありません。

本記事では、5,000万円を元手にして始める資産運用6選を紹介します。

成功させるためのコツや、投資におすすめの証券会社についても解説しますので、リスク・リターンを理解して始めてくださいね。

【2024年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

貯金5000万円ある人は資産運用で1億円を目指そう

貯金で5000万円の大金を保有している方は、翌年には貯金の価値が実質減少することをご存知でしょうか?

貯金5000万円があれば、元本割れリスクは発生しません。

しかし、インフレリスクには対応できず、物価上昇によって5000万円の価値は、毎年減少し続ける恐れがあるでしょう。

日本銀行は、毎年の物価上昇率の目標を2%に設定しているため、下記表のような変化が起きます。

| 商品の価値 | 貯金の価値 | |

|---|---|---|

| 現在 | 5000万円 | 5000万円 |

| 1年後(2%の物価上昇) | 5100万円 | 4900万円 |

このように、2%の物価上昇によって、貯金5000万円の価値は、実質100万円分目減りする可能性があります。

反対に、資産運用を適切に行えば、1億円の大台を狙うこともできる上に、インフレリスクにも柔軟に対応できるでしょう。

「長期・分散・積立」を意識して、堅実に運用できれば、資産1億円も十分可能です。

5000万円での資産運用シミュレーション

資産運用を始める場合は、利回りや目標金額達成までの期間を事前に把握しておくと、リターンをイメージしやすくなります。

5000万円を運用に回した場合の利益を、「1年・5年・10年・20年・25年」に区切ってみていきましょう。

| 1年 | 5年 | 10年 | 20年 | 25年 | |

| 利回り1% | 5050万円 | 5255万円 | 5523万円 | 6100万円 | 6412万円 |

| 3% | 5150万円 | 5796万円 | 6719万円 | 9030万円 | 1億468万円 |

| 5% | 5250万円 | 6381万円 | 8144万円 | 1億3266万円 | 1億6931万円 |

| 8% | 5400万円 | 7346万円 | 1億794万円 | 2億3304万円 | 3億4242万円 |

※複利にて計算

(参照:野村証券 マネーシミュレーター「みらい電卓」)

5000万円を利回り3%で運用した場合、20〜25年間で1億円まで資産を増やすことが可能です。

利回り3%は、非現実な割合ではないため、十分に実現可能な運用といえるでしょう。

また、利回りを高めに設定すれば、その分短期間で目標達成ができます。

投資利回りをリスク許容度に合わせて設定し、長期間の運用を意識できれば、資産1億円の到達も夢ではありません。

5000万円から始めるおすすめの資産運用6選

5000万円から始めるのに、おすすめの資産運用方法を紹介します。

- 株式投資

- 投資信託

- 米国株ETF

- 国債

- 社債

- 不動産投資

1.株式投資

「株式投資」は、株式会社の発行する株式を売買して、配当金や売却を絡めて利益を狙う投資です。

- 株式の値上がり益(キャピタルゲイン)を狙える

- 配当金(インカムゲイン)を受け取れる

- 持株数に応じて株主優待サービスを受けられる

株式投資では、購入した株式の株価上昇による値上がり益(キャピタルゲイン)を狙って、利益を出すことができます。

株式を購入後、株価が上昇したタイミングに売却することで利益になりますが、反対に減少することもあるため注意が必要です。

配当金(インカムゲイン)は、企業の利益の一部を株主へ還元する仕組みです。

配当金は企業の業績に依存するため、増配だけでなく、減配・無配のリスクもあります。

株主優待は、株主の持株数に応じて、自社製品や優待券などを提供される仕組みです。

株主優待のサービス内容は、企業によって異なるため、好みの株主優待サービスを提供している株式を購入するのも戦略として有効です。

2.投資信託

「投資信託」は、投資家から資金を集め、運用のプロが株式、債券などへ投資・運用する金融商品です。

- 株式や債券などで分散を意識して運用できる

- 専門家に一任できる

- 透明性が高いため信頼できる

投資信託では、資産を分けてリスクを軽減する「分散投資」が手軽に行えます。

自分で分散投資を行う場合、資金が余分に必要になりますが、投資信託は最初から分散を意識した商品のため、少額に抑えることができます。

また、株式や債券などを適切に運用するには、知識・経験が必要です。

しかし、投資信託は、経済や金融に詳しいプロに一任できるため、資産状況を頻繁に確認する手間が省けるでしょう。

さらに、投資信託は基準価額を毎日公表しているため、資産価値・値動きを把握しやすいです。

監査法人による監査も決算ごとに実施しているため、透明性の高い金融商品といえるでしょう。

3.米国株ETF

「米国ETF」は、米国の証券取引所に上場し、市場で売買可能な投資信託を指します。

- リアルタイム売買が可能

- 運用コストが低い

- リスク分散がしやすい

投資信託は、基準価額の更新が1日1回のため、購入時の約定金額の確定が翌日以降に繰り越されます。

しかし、米国ETFは、下記表に記載の時間内であればいつでも取引可能のため、価格変動に柔軟な対応ができます。

| 米国時間 | 現地時間:9時30分〜16時00分 |

| 日本時間 | 標準時間:23時30分〜翌日6時00分 サマータイム:22時30分〜翌日5時00分 |

また、投資信託では、運用コストとして信託報酬が発生します。

しかし、米国ETFは、信託報酬が手数料として発生しないため、長期の運用でもコストを抑えた投資が可能です。

さらに、米国ETFは、複数の銘柄や資産を組み合わせて運用される金融商品のため、1商品の購入でリスク分散が期待できます。

4.国債

国債は、国の発行する債券で、法律で定められた発行根拠に基づいて行われます。

- 定期預金などよりも金利設定が高い

- 複数の商品から自分に合ったタイプを選べる

- 譲渡・相続が可能

一般的な金融機関の金利は、0.002%に設定されていますが、個人向け国債では0.05%に設定されています。

株式投資などのように、高めなリターンを望むことはできませんが、定期預金を継続するよりも高いリターンを期待できるでしょう。

また、国債には、以下三つのタイプがあります。

| 変動10 | 固定5 | 固定3 | |

| 満期 | 10年 | 5年 | 3年 |

| 金利タイプ | 変動金利 | 固定金利 | 固定金利 |

| 金利設定の方法 | 基準金利×0.66 | 基準金利-0.05% | 基準金利-0.05% |

| 金利下限 | 0.05% | 0.05% | 0.05% |

| 利子の受け取り | 年2回 | 年2回 | 年2回 |

| 発行月 | 毎月 | 毎月 | 毎月 |

このように、期間や金利タイプが商品ごとに異なるため、自分の投資スタイルに合ったものを選びましょう。

さらに国債は、金額に制限なく、1万円から1万円単位で譲渡・相続ができます。

個人間でいつでも譲渡でき、死亡した際も相続可能のため、5000万円分の資産が引き出せなくなることを防げます。

5.社債

「社債」は、企業が設備投資などの事業資金を調達する目的で、発行される債券です。

- 国債や定期預金よりも金利設定が高い

- 市場の変動に左右されにくい

- 転換社債で値上がり益も期待できる

債券は、発行元の信用度に応じて利率が決まるため、社債は国債や定期預金よりも利率が高めに設定されています。

2023年2月に発行された楽天グループの「楽天モバイル債」は、年率3.30%、満期2年で50万円以上から購入可能です。

| 定期預金金利 | 年率0.002% |

| 個人向け国債 | 年率0.050% |

| 楽天モバイル債 | 年率3.30%(満期2年) |

利率の高い社債への投資は、リスクも高い分、利益を追求できます。

また、社債は投資家からお金を借りているため、発行から社債券の満期日までの期間で、価格変動があった場合でも、元本分は保証・返却されます。

社債を保有している期間は、利息収入を一定間隔で受け取れるため、プラスの利益を狙えるでしょう。

さらに、社債には「転換社債」という種類があり、株式投資と債券投資を掛け合わせた特徴を持っています。

条件次第で債券から株式へ転換でき、発行会社の株価上昇で社債の価格も上がるため、債券を売却して利益を受け取れます。

6.不動産投資

「不動産投資」は、賃貸・売却目的で不動産を購入し、家賃収入や売却益を狙う投資です。

- サラリーマンでも副業として取り組みやすい

- レバレッジ効果を活かした投資ができる

- ミドルリスク・ミドルリターンのため堅実な投資が可能

不動産投資は、市場変動などによる価格変動がないため、安定して収益を得ることができます。

物件設備の故障や入居者トラブルでも、不動産管理会社へ委託管理を任せられるので、本業に影響を及ぼすことなく副収入が得られます。

また、不動産投資は、不動産投資ローンの利用でレバレッジを効かせた投資が可能です。

|

しかし、ランニングコストは、キャッシュフローから工面する必要があるので注意しましょう。

不動産投資は、市場変動による下落などが生じないため、ミドルリスク・ミドルリターンな特徴を持つ投資です。

空室リスクや物件の維持を適切に行えば、5000万円の貯金で、1億円の資産を保有できるでしょう。

5000万円で資産運用を成功させるコツ

5000万円の貯金で資産運用を行う際、下記のポイントを意識すれば成功に近づきます。

- 目的を決める

- 長期運用・分散投資を心がける

- 余剰資金で運用する

- プロに相談する

投資経験の浅い方やリスクを避けたい方は、ぜひ参考にしてください。

目的を決める

資産運用を始める際は、「積極的・堅実」な投資を行うか、「リターンや期間をどのくらいで設定するか」など、目的を決めておきましょう。

- リスクを取って大きなリターンを狙いたい

- なるべく資産を分散させて確実に利益を求めたい

- 長期でコツコツ運用して老後にまとまった資金が欲しい

このように、5000万円を1億円にするための金融商品は目的によって異なるため、明確に意識することが大切です。

長期運用・分散投資を心がける

資産運用は、長期・分散を意識して、リスクをうまくコントロールしましょう。

「長期運用」は、確実に利益を上げるため、長期で資産を保有する投資戦略です。

株式やFXは、短期的にリターンが大きく変動することがありますが、長期の保有でリターンの揺れを小さくして、安定した収益を期待できます。

「分散投資」は、投資先や期間を分散させて、価格変動を抑える投資戦略です。

| 時間の分散 | 積立投資のように、タイミングを分けて購入する |

| 資産の分散 | 株式・債券・投資信託など、金融商品を分散させる |

| 地域の分散 | 国内・国外・先進国など、地域を分散させる |

上記の分散を組み合わせることで、上手にリスクコントロールができ、損失を大きく抑えることができます。

5000万円を一度に増やすのではなく、「長期」「分散」を駆使して運用しましょう。

余剰資金で運用する

資産運用を成功させるために、「備える資金」「生活資金」と分けた、「余剰資金」で投資を始めることが大切です。

資金の使い道に応じて、適した資産運用の種類は異なるため、使い道に合った金融商品を選択しましょう。

| 老後などに「備える資金」 |

|

| 日常で使用する「生活資金」 |

|

| 運用で使用する「余剰資金」 |

|

「余剰資金」は、あくまで長期を前提で運用し、「生活資金」「備える資金」を圧迫しないように配分するのがポイントです。

プロに相談する

5000万円の大金を運用する際、プロに相談してから始めるのもおすすめです。

ファンド会社のようなプロに一任することで、安全性は高くなりますが、手数料が発生して相対的に利回りは低くなります。

自分で運用する場合、受け取る利益は大きくなりますが、プロの知識・経験に基づいた運用には敵いません。

どちらもメリット・デメリットがありますが、慣れないうちは相談することで、成功確率は高まるでしょう。

5000万円で資産運用をする人におすすめのネット証券

5000万円から資産運用を検討する際、おすすめのネット証券を紹介します。

- 楽天証券

- SBI証券

- 松井証券

ネット証券ごとに受けられるサービスや手数料が異なるため、自分の投資スタイルに合ったネット証券を選択してください。

楽天証券

「楽天証券」は、1999年に設立された、楽天グループの運営するネット証券会社です。

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 0コース(信用取引込) | 0円 | 0円 | 0円 |

| 積立NISA | 195銘柄 |

|---|---|

| 投資信託 | 2,613本 |

| 外国株 | 米国株式(4,810銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

- 投資信託の銘柄数が豊富

- 積立投資に楽天ポイントが貯まる・使える

- アプリ・ツールが使いやすい

楽天証券は投資信託銘柄がトップクラスに豊富です。

外貨建てMMF含む銘柄全てで、買付手数料無料が適用されるため、低コスト運用が実現できるでしょう。

また、「投資信託・国内株式・米国株式・バイナリーオプション」では、楽天ポイントを利用して投資できます。

投資信託をクレジットカード決済で選択した場合、100円につき1ポイント貯まるため、ポイ活も取り組みやすい特徴を持っています。

さらに、株式投資をさらに快適に行える「MARKET SPEED Ⅱ」など、アプリ・ツールが魅力。

チャートや四季報、ニュースなど、銘柄の詳細情報も充実しているため、これから勉強を始める方にもおすすめのネット証券です。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

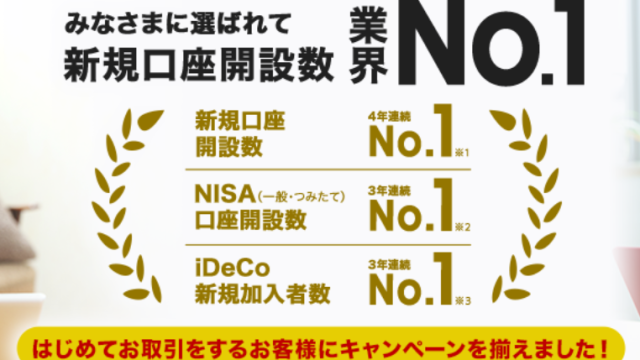

SBI証券

「SBI証券」は、株式会社SBI証券が運営する大手ネット証券です。

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | 208銘柄 |

|---|---|

| 投資信託 | 2,683本 |

| 外国株 |

|

| ポイント投資 |

|

| 取引ツール(PC) |

|

| スマホアプリ |

|

- 売買コストが業界最低水準

- PTS取引で夜間の取引が可能

- 株式取引や投資信託でTポイントが貯まる

SBI証券の日本株取引でかかる売買手数料は、業界最低水準のコストで取引ができます。

「一日定額プラン」は、最大一日300万円まで売買手数料が無料になり、25歳以下のユーザーなら、現物株の売買手数料が全て無料な点も魅力です。

また、SBI証券のPTS取引は、「デイタイムセッション」と「ナイトタイムセッション」に分類されます。

サラリーマンなど、日中の取引が難しい方も、「ナイトタイムセッション」の利用で、17:00〜23:59までのリアルタイム取引が可能です。

さらに、店頭でもネットでも使いやすい、「Tポイント」が株式取引や投資信託の保有で貯まります。

貯まったTポイントは、投資信託の購入に利用して「ポイント投資」も始められるため、スキマ時間にも取り組みやすいです。

口座開設数が国内No,1で、初心者から上級者まで納得のネット証券です。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

松井証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 0円 | 0円 | 1,100円 |

| 約定金額ごと(25歳以下) | 無料 | 無料 | 無料 |

| 1日定額制 | – | – | – |

| 積立NISA | 199銘柄 |

|---|---|

| 投資信託 | 1,715本 |

| 外国株 | 米国株式(2,832銘柄)米国ETF(355銘柄) |

| ポイント投資 | 松井証券ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

「松井証券」は、1998年に日本で初めて、インターネット取引を開始したネット証券です。

- 充実のサポート体制

- 一日の株式約定代金の合計「50万円以下」で手数料が無料

- アプリ・ツールが初心者向けの機能で使いやすい

松井証券は、手厚いサポート体制が、ユーザーから高評価を集めています。

カスタマーセンターはもちろん、PC取引をリモートで操作してもらえる手助けも受けられるため、初心者も安心のサービスです。

また、一日の株式約定代金が合計50万円以下の場合、手数料無料で利用できます。

25歳以下の方は、約定代金に関わらず、手数料無料の取引が始められます。

さらに、投資に不安を抱える方でも安心して利用できるのが、「株アプリ」「マーケットラボ」などの取引ツール・アプリ。

株アプリは、四季報や決算情報を簡単に確認できて、銘柄の検索も手間なく操作できます。

マーケットラボでも、最新の四季報はもちろん、松井証券が厳選したデイトレードおすすめ銘柄のランキングもチェック可能です。

100年以上の歴史を持つ証券会社で、ユーザーファーストなサービスが行き届いたネット証券です。

松井証券の評判・口コミはどう?サービス内容や取引手数料の評価を徹底調査

5000万円で今すぐ資産運用を始めよう

貯金5000万円の方が、1億円を目指すのに適した資産運用や、ネット証券を紹介しました。

資産運用で大事なポイントは、「長期・分散・積立」です。

資産運用6選の中から、自分の投資スタイルに適した方法を選んで、リスク・リターンのバランスを調整しながら1億円を目指してくださいね。